给你最合适的保险

日期:2022-03-23 分类:友邦的年金险

最近咱们友邦的小伙伴可是把学姐的朋友圈给刷了个遍,私下也有很多客户老请教学姐,友邦旗下的年金险产品优不优秀呢?有说的那么棒吗?收益真的有那么高?短短7天的时间,就已经卖出1个亿?

学姐马上来告诉大家答案,测评过后,现在,可以买到的友邦人寿的年金保险还真不少,比如友邦友自在年金保险2021、友邦创赢今生年金险2021等等。

其中友邦友自在年金保险2021这款产品是友邦人寿在“友自在”养老综合解决方案中发布的,以“全旅程、全方位、全覆盖”的方式,帮客户早日实现“自在养老友陪伴”。

那么这个友邦友自在年金保险2021是否值得大家花钱呢?给朋友们准备了一篇测评,就在今天的文章中!

时间不够的朋友应该将此测评文收藏好,防止弄丢了哦:

《友邦「友自在」年金保险2021的性价比怎么样?这回终于清楚了!》baoxian.2239.com

《友邦「友自在」年金保险2021的性价比怎么样?这回终于清楚了!》baoxian.2239.com

一、友邦人寿保险公司的实力剖析

友邦人寿保险有限公司(简称“友邦人寿”),是友邦保险有限公司(简称“友邦保险”)全资持股的寿险子公司,统一经营友邦保险在中国内地的寿险业务。

2020年6月,友邦获批将友邦保险有限公司上海分公司改建为友邦人寿保险有限公司,2020年7月,友邦人寿正式成为中国内地首家外资独资人身保险公司。

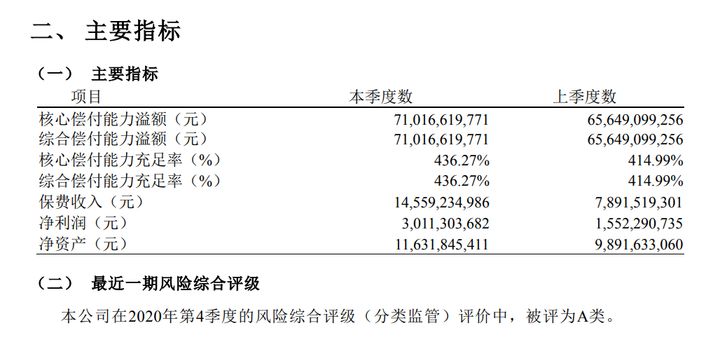

只去看友邦人寿的背景实力还是不太够,对于他的赔偿能力,我们也要关心,下图可见:

根据数据,友邦人寿保险公司在2021年第1季度的核心偿还能力充足率和综合偿还能力充足率都为436.27%,且最近一期的风险综合评级为“A”类,符合银保监会的要求。

受到篇幅大小的限制,大家想对友邦人寿的实力进一步进行了解的话,下面这份资料可以详细了解一下:

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

上面清楚了友邦人寿保险公司的实力后,下面给大家带来它的重点,那它家的年金险怎么样?能给大家带来很高的收益吗,友邦友自在年金保险2021产品本身可以吗?下文马上分析!

二、友邦友自在年金保险2021值得买吗?

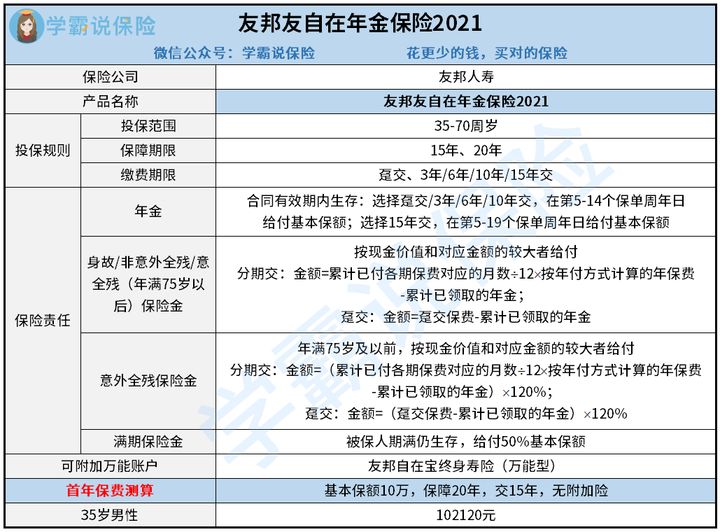

首先,我们可以看看友邦友自在年金保险2021的产品图:

时间有点急迫,我直接把友邦友自在年金保险2021的测评结果告诉大家:

1、友邦友自在年金保险2021的条款分析

看图片呈现出来的详情,通常我们可以明白,一份免费年金保险,友邦保险2021年最低年龄范围只有35岁,那么35周岁以下的朋友想购买这款产品的话就比较困难了!

猜想一下,小刘今年30周岁,有一些放着不用的钱,正要给自己买一份年金保险,还了解到,友邦人寿保险公司是小刘一直喜欢的保险公司,对于小刘来说,这款刚上线的友邦友自在年金保险2021就不能购买,这就有点难过了!

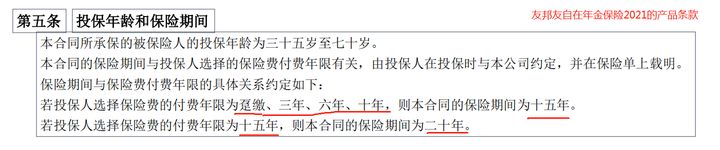

友邦友自在年金保险2021的缴费期限和保障期限都受到对方的影响,让我先看看信托条款是怎么说的:

可以看到,假如你想买一份免费年金保险2021缴费期限为15年的,那么你只好选择保障期限为20年的,不能再选15年,属实是有点局限了!

看到这里,大家是不是以为年金险的坑实在太多了,都不知道怎么避开,别着急,学姐教大伙几个小秘诀:

《学会这招,远离年金险99%的坑》baoxian.2239.com

《学会这招,远离年金险99%的坑》baoxian.2239.com

简单认识该款友邦友自在年金保险2021的条款猫腻以后,下面的才是重头戏,就是年金收益具体有多少?不说其它的了,继续阅读吧!

2、友邦友自在年金保险2021的年金收益案例分析

知道友邦友自在年金保险2021的年金收益是多少,学姐举个例子吧:

要是刘先生在35岁时想要投保一份友邦友自在年金保险2021,缴费15年,一年交钱102120元,基本保额定的是10万元,没有附加万能账户,他的领取情况如下:

(1)投入本金:35至44岁,刘先生每年向年金账户投入102120元,交15年,保费共计1531800元。

(2)领取年金:40岁至54岁,刘先生每年可领取年金100基本保额,即10万元,总共领取150万元;在55岁那年,刘先生可领到满期保险金50%基本保额,即5万元。

因此要经过多次时间刘先生才能做到回本呢?学姐来帮大家算算需要多久:

通过计算可以看出,等刘先生55岁的时候就可以拿回本钱了,要清楚,过了5年不少年金保险直接就可以回本了,因此友邦友自在年金保险2021的回本速度真的很一般啊!

并且,刘先生在20年保障结束后,学姐计算出来的内部收益率IRR才0.22%而已,如果跟市面上那些IRR为3%、更有甚者4%的年金保险比较,此款友邦友自在年金保险2021的收益就少了。

朋友们要是想靠年金险获得高收益,这10款可一定要好好了解了解:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》baoxian.2239.com

三、学姐总结

根据上文所描述的来总结,友邦人寿保险公司还是很稳妥的,实力也很强,旗下的年金险例如邦友自在年金保险2021虽说是新出来的新产品,不过也是有坑的,其一,缴费期限和保障期限之前有挂钩,其二,投保年龄限制条件比较严苛,最重关键的是它的年金收益对我们不太有利。

学姐在这里要多说一句,买年金保险可以往后推,首要之事是先配齐好那些保障型保险,比如重疾险、医疗险、寿险和意外险等,接下来才去决定是否购买年金保险,这样的投保原则才是对的!

那保障型保险的购买方法是什么?这份投保攻略可交大家操作:

《年轻人如何买保障型保险?这样配置,保费省一半!》baoxian.2239.com

《年轻人如何买保障型保险?这样配置,保费省一半!》baoxian.2239.com

以上就是我对 "友邦人寿的年金险赔付比例多少"的图文回答,望采纳!