给你最合适的保险

日期:2022-04-08 分类:太平洋人寿和同方全球人寿对比怎么样

同方全球人寿保险公司和太平洋人寿保险公司一直都是鼎鼎大名的,这两家保险公司也被很多人拿过来相互比较。

太平洋人寿是国内第一家以集团整体形式登陆A股市场的保险公司,可以算是老牌公司里很有名气的了。

然而同方全球人寿是属于那种中外合资的保险公司,属于一家合资公司,由中外各处50%的资金创立而成。

看起来两家都很有来头,哪家会更给力呢?今天学姐就要进一步的分析以及对比这两家的背景实力以及偿付能力~

一、太平洋人寿和同方全球人寿大PK,哪家更胜一筹?

一般来说,两家保险公司的pk是复杂的,学姐下面这篇文章教你了解怎么辨别一家保险公司的实力强不强:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

1、两家的背景实力大PK

太平洋人寿,成立于2001年11月,是中国太平洋保险(集团)股份有限公司旗下的专业寿险子公司。

2020年公司实现保险业务收入2,119.52 亿元;总资产达到14844亿元;营运利润259亿元,同比增长16.7%。

太平洋人寿连续五年获得保险公司法人机构经营评价A级,连续三年获得服务评价AA级。

再来看看同方全球人寿,成立于2003年,由荷兰全球人寿保险集团(Aegon)与同方股份有限公司(THTF)各出资50%组建而成,注册资本为24亿元,资产规模超过146亿元。

同方全球人寿的外资股东荷兰全球人寿保险集团,是世界上最大的上市人寿保险集团之一,创立于西元1844年。中方股东同方股份有限公司实际控股人为国务院国资委。强强联手同方全球人寿当然不会比太平洋人寿差。

2、两家偿付能力大PK

由银保监会最新的规定可知,保险公司偿付能力方面能不能达到标准,最主要的还是看下面三个指标能否同时符合:

一是核心偿付能力充足率不低于50%;二是综合偿付能力充足率不低于100%;三是风险综合评级在B类及以上。

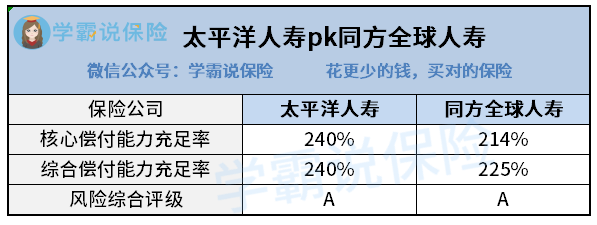

学姐在两家保险公司官网截取了最新的偿付能力报告数据:

从中可以看出,太平洋人寿的核心偿付能力充足率和综合偿付能力充足率都为240%,上一季度的风险综合评级为A级。同方全球人寿的核心偿还能力充足率为214%,综合偿还能力充足率达到225%,风险综合评级结果为A级,偿付能力要求的标准已经达到了。

比较下来,太平洋人寿的偿付能力会比同方全球人寿更加有优势,但学姐想提醒大家,偿付能力的数值是有一些偏差的,就依靠数值来判定两家保险公司的孰优孰劣不是一个明智的决定。

学姐认为用产品来说话才是最正确的决定,接下来就把两家正在热卖的产品对比一下~

二、太平洋人寿和同方全球人寿网热卖产品大PK,哪款更值得买?

多余的话就不说了,学姐直接给大家看下两款产品的对比图:

接下来学姐就从投保规则和保障内容这两方面来比较一番:

1、投保规则对比

从中可以看出,凡尔赛1号主要提供保障的是0~55周岁的人群,而可以投保金典人生的年龄范围是18~65周岁,二者投保人群的年龄段是有一些不同的。

保障期限方面金典人生是保终身,然而金典人生的保障期限却要比凡尔赛1号少了一个保至70周岁的保障期限可供选择,在缴费期限上,要比金典人生的选择项目更多。

另外,凡尔赛1号的等待期为90天,然而金典人生的等待期却是180天,等待期却足足多出了一倍。如果投保金典人生,得等180天才可以获得保障,对被保人十分不利。

所以学姐要提醒大家,只要有选择最好的选择等待期短的保险产品,具体可以看看这篇文章:

《等待期内出险保险公司就不赔了?不懂可就吃亏了!》baoxian.2239.com

《等待期内出险保险公司就不赔了?不懂可就吃亏了!》baoxian.2239.com

2、保障内容对比

凡尔赛1号在重疾赔付力度上面会更大,若被保人在60岁之前确诊重疾可额外赔80%保额,在60-64周岁之间确诊出重疾,被保人可以获得30%的重疾额外赔,不仅国家延迟退休这一政策达到了契合,又能保障并且能帮助被保人顺利过渡退休的优点。

同时,凡尔赛1号的轻症、中症保障是能够共享5次赔付次数的,不拘泥不死板,灵活面对不同被保人的疾病保障需求。

而金典人生做的比较好的是它有前症保障,对比轻症患病程度更轻的疾病进行保障。

但在金典人生里没有中症保障这一保障内容,而在市面上大部分重疾险里都有中症保障,这是常见的事情,且赔付比例还是很高的。金典人生不该缺少有关中症保障这一方面的事情啊!

对比之下,凡尔赛1号的性价比更高,买这款保险还应该提防什么,学姐都已经将这些问题写在这篇文章里:

《买凡尔赛1号之前,我想告诉你这些真相!》baoxian.2239.com

《买凡尔赛1号之前,我想告诉你这些真相!》baoxian.2239.com

总结:无论是同方全球人寿还是太平洋人寿都是值得我们去信任的保险公司。但我们买保险第一要关注的应是产品的保障内容性价比如何,然而凡尔赛1号和金典人生做对比的话,学姐宝贵的一票肯定会投给凡尔赛1号~

以上就是我对 "同方全球人寿对比太平洋人寿哪个的重疾险更靠谱"的图文回答,望采纳!