给你最合适的保险

日期:2022-03-17 分类:阿童沐1号pk健康保普惠多倍版

最近很多人都对重疾险感兴趣,莫非是因为重疾险产品那可观的保额,这就是大家着迷重疾险产品的原因吗?

其实,保障内容和保额一样都属于衡量一款重疾险是否优质的重要标准。

现在,大家就拿阿童沐1号来与健康保普惠多倍版进行比较,那么现在就来看看优质重疾险产品需要符合哪些标准。

但是重疾险这类产品的水也是很深的,有想避坑的朋友,还是建议大家看看这篇文章:

《重疾险哪个好,怎么买划算,手把手教你避坑》baoxian.2239.com

《重疾险哪个好,怎么买划算,手把手教你避坑》baoxian.2239.com

一、阿童沐1号pk健康保普惠多倍版,全面深入对比

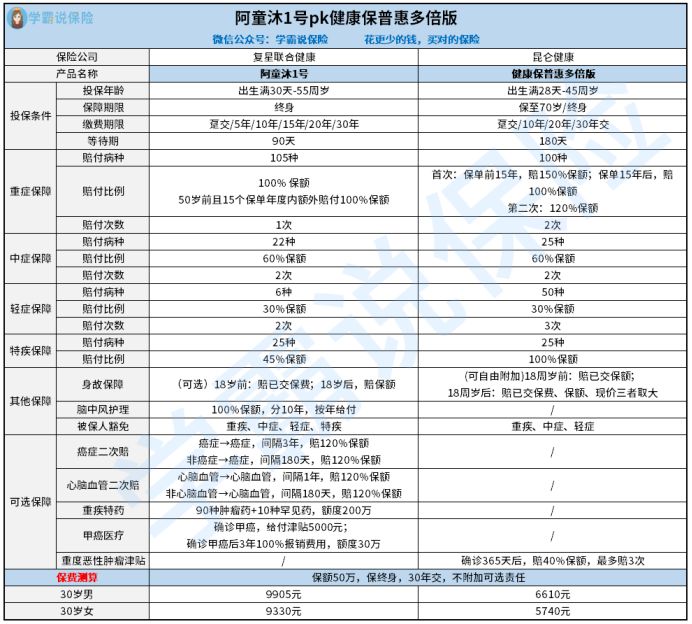

我们来分析一下阿童沐1号跟健康保普惠多倍版的横向对比图,先有个大致了解:

下面就是学姐做的阿童沐1号跟健康保普惠多倍版之间的对比。

>>投保条件方面

最高承保年龄方面,阿童沐1号安排的是55岁,健康保普惠多倍版安排的是45岁,相比而言,老年人群体更适合选择前者。

对于保障期限,阿童沐1号仅能选保到终身,不过该款健康保普惠多倍版可以选择保至70岁或者是保终身,后者更加灵活,可以让被保险人根据不同的需求有更多的选择 ,真的很不错。

对比阿童沐1号的缴费期限健康保普惠多倍版的选择性更多一些,有最长30年的缴费期限供选择,可以将消费者的保费压力降到最低,确实不错。

等待期方面,设置等待期限90天的比阿童沐1号,健康保普惠多倍版要比它的等待期长一倍,阿童沐1号的作用是尽早完成对投保人的保障,从而有效的控制等待期低出险几率。

在等待期内出险可能带来的影响是什么?看完这篇文章就会清楚了:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》baoxian.2239.com

>>基础保障方面

阿童沐1号跟健康保普惠多倍版都包含重疾、中症跟轻症保障,基础保障很全面。

在重疾这方面,这两款产品在未满60岁之前提供了额外赔付。阿童沐1号的额外赔付最高不超过100%,根据合约健康保普惠多倍版最高可以赔付50%的额外保额。

重疾额外赔能够提供给被保人更多赔付金,面临风险就更有胆量。

该款阿童沐1号的重疾额外赔偿比健康保普惠多倍版多赔偿50%,拿50万保额计算下来的话高达25万元赔付金能拿到,优势可以说是非常明显了。

阿童沐1号跟健康保普惠多倍版在中轻症方面,赔付比例一样,分别赔付60%、30%保额,在市面上算是比较优秀的了,还是很棒的。

除此之外,阿童沐1号跟健康保普惠多倍版都有覆盖特疾保障,一个能赔45%保额,一个能赔100%保额。

对于特疾保障来说的话,健康保普惠多倍版就要比阿童沐1号更值得选择了。

>>其他&可选保障方面

阿童沐1号提供脑中风护理责任,若是满足条件了那么能够赔付100%保额,赔付力度很可以!

此外,与健康保普惠多倍版比起来,这款阿童沐1号在可选保障上可选性较强。

阿童沐1号涵盖了癌症二次赔、心脑血管二次赔等高发重疾二次赔付责任,实用性很强。

癌症归属于易发重疾的一种,癌症普遍是会复发的。

很多临床经验充分表明:癌症病人做完手术后1年再次病发的概率为60%,至少80%患者在5年内死于复发和转移。

阿童沐1号提供癌症二次赔,如果被保人术后复发癌症,拥有二次赔的支持和援助,就有更多的底气与癌症抗争。

对癌症二次赔的必不可少性,学姐就不在这里多说了,想了解的话点开这个链接看看:

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》baoxian.2239.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》baoxian.2239.com

对比而言,这款健康保普惠多倍版在高发重疾二次理赔上的设置是存在不足的,还需改良。

但是,这一款健康保普惠多倍版也针对恶性肿瘤重度设计了保障,这点跟癌症二次赔有些类似,还是挺不错的。

在看完阿童沐1号跟健康保普惠多倍版的对比后,究竟哪一款产品的性价会比较高呢?哪一款才更适合我们去入手呢?看看下文便可知道。

二、阿童沐1号pk健康保普惠多倍版,哪个性价比最高?

根据保障内容、赔付比例这两项的综合分析来看,毫无疑问,阿童沐1号跟健康保普惠多倍版在重疾险中的保障很高,这两款产品都具有着很高的保障力度,值得消费者购买。

按照30岁男性进行举例,购入50万保额,保障终身,分30年交费,不另外附加可选责任。

阿童沐1号跟健康保普惠多倍版每年需要支付的保费分别是:9905元跟6610元。

显而易见,健康保普惠多倍版和阿童沐1号的保费比较来看,确实便宜了很多。

要告诉大家,这两款产品的性价比都是很棒的,选择哪个完全是因人而异。

倘如看中高发重疾二偿付的朋友,建议研究一下阿童沐1号;若是追求恶性肿瘤重度保障的人群,可以考虑健康保普惠多倍版。

概而言之,阿童沐1号跟健康保普惠多倍版都是蛮优秀的重疾险,小伙伴们可以按需求来进行选择哈。

如果说对这两款产品还不满意的话,可以看看这篇榜单,通过这篇优质重疾险榜单,挑选中意的产品:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上就是我对 "健康保普惠多倍版和阿童沐1号重疾险优缺点分析"的图文回答,望采纳!