给你最合适的保险

日期:2022-03-24 分类:新华保险和阳光人寿对比怎么样

新华保险在国内的名气很大,近几年也出了很多爆款产品。

随着大家对保险行业的重视程度,人们慢慢地也知道了阳光。

两家保险公司比实力,谁家会获胜呢?谁家的产品保障更优呢?

废话少说,学姐这就给大家详细分析一下!

由此之前,大家也可以先熟悉一下,看保险公司的时候,应该重点注意哪些方面:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、新华保险pk阳光人寿,谁的实力更牛?

1. 公司实力比拼

新华人寿保险股份有限公司(简称新华保险),成立于1996年9月,总部位于北京市,是一家大型寿险企业。

2020年,新华保险实现总保费收入1595.11亿元,营业收入2065.38亿元,总资产达10043.76亿元,连续多年入围《财富》中国和《福布斯》双料500强。

新华保险建立了覆盖全国的销售网络,拥有36309名内勤员工及60.6万名营销员,为3320.5万名个人客户及8.8万名机构客户提供全面的寿险产品和服务。

阳光人寿保险股份有限公司,简称“阳光人寿”,成立于2007年,注册资金183.4亿元。

阳光保险自成立以来,解决就业28万人,为超4.18亿客户提供保险保障,累计承担社会风险1410万亿元,支付各类赔款超2020亿元。

公司成立5年便跻身中国500强企业,集团目前拥有财产保险、人寿保险、信用保证保险、资产管理、医疗健康等多家专业子公司。

总而言之,新华保险和阳光人寿的实力还是值得信赖的,新华保险不一样了它是国内的老牌寿险公司,资金和规模都更胜一筹。

2. 偿付能力比拼

偿付能力的基本含义就是看保险公司是否可以按照合同约定赔付具体金额。

保险公司的偿付能力要是想要合格的话,下面这三个条件缺一不可:

❶ 核心偿付能力充足率在50%以上;

❷ 综合偿付能力充足率在100%以上;

❸ 风险综合评级B级及以上。

在信息披露报告方面这两家公司的数据说明了,新华保险和阳光人寿的风险评级都是A。

两家的偿付能力数据让我们再来看看。

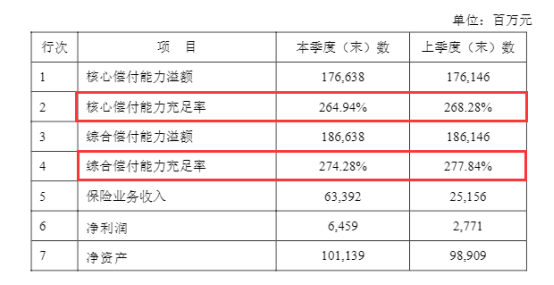

新华保险2021年第1季度偿付能力信息:

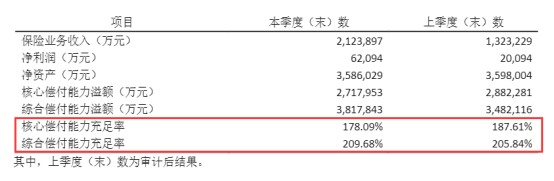

阳光人寿2021年第1季度偿付能力信息:

从上图了解到,阳光人寿的偿付能力没有新华保险的高。

不过,及格线水平二者还是远远超过的,根本就不用担心赔不起的问题。

这里在对比新华保险和阳光人寿时学姐采用的评判标准是常见的那种,篇幅有效,想了解更多关于这两家公司的对比情况,专家说的话建议各位可以来看看:

《新华PK阳光人寿,后起之秀竟然要反超保险界“大佬”?!!》baoxian.2239.com

《新华PK阳光人寿,后起之秀竟然要反超保险界“大佬”?!!》baoxian.2239.com

经过两轮PK,阳光人寿明显更差,难道阳光人寿真的不如新华保险吗?

别着急拍板!

毕竟大家买保险的时候,最应该关注的是产品,不是公司有实力产品就一定好。

二、新华保险和阳光王牌产品大比拼,谁才是最终赢家?

学姐选择了这两家公司超强的重疾险——新华人寿的健康无忧C6和阳光人寿的康瑞倍至pro进行对比分析。

请看保障的对比图:

学姐要从这两款重疾险产品的投保规则、保障内容等方面做出如下的具体分析。

1. 投保规则大pk

不管是健康无忧C6还是康瑞倍至pro都属于终身重疾险。

如果说是看投保年龄的范围,那么前者的投保年龄上限是60岁,然而后者的投保年龄上限是65周岁,更加贴近于老年人的是,对比之下投保范围更广的和康瑞倍至pro。

不过,提到缴费期限,健康无忧C6的保障内容里提到最长的缴费期是30年,而康瑞倍至pro则是20年。学姐和大家不停着重地说明,选购重疾险的时候多买缴费期限长的种类,保额已经由保险公司定好了,然后买的是缴费期限越长的保险,那平均每期交的保费就越少,可以有效减轻缴费压力。因此,健康无忧C6提供的缴费期限更加利于投保人。

虽然把二者比较一番得了平手,可是两者的等待期都是相同的180天,对比市场上优质的90天,给消费者增加了90天的风险时间,完全是不会考虑顾客需求。

2. 保障内容的较量

涉及到轻症、中症和重疾的保障条款,健康无忧C6的赔付比例分别为max(保额,保费,现价)、50%保额、20%/25%/30%保额,而康瑞倍至pro在66岁前分别赔付200%保额、100%保额、60%保额,所以说,康瑞倍至pro基本保障方面横扫了康瑞倍至pro。

还有就是在其他保障方面,康瑞倍至pro真的很少,只有被保人豁免和身故保障,就连高发重疾二次赔、投保人豁免之类的实用保障都没有,我一定要说的是,这也太不走心了。

综上所述,相对比而言,两款重疾险的保障亮点非常少,无法让我们决定购买,性价比并不高。

那性价比高的产品是怎么样的呢?学姐为大家整理出十项:

《十大便宜好价的重疾险大盘点!》baoxian.2239.com

《十大便宜好价的重疾险大盘点!》baoxian.2239.com

三、总结

一句话,即使新华保险和阳光人寿有着雄厚的公司规模和充足的偿付能力,然而这两家公司的头牌产品表现一点也不好。

所以大家买保险的时候,不要一昧盯着保险公司不放,由于保险产品的质量和保险公司的实力并没有直接的关联性,

顾客判断保险产品是不是足够优秀可以让人购买,最终看的还是产品本来涵盖的价值多少。

要是真的不了解配置好产品的方式,学霸说保险公众号欢迎各位前来询问~

以上就是我对 "阳光人寿相比新华人寿哪家的产品更值得买"的图文回答,望采纳!