给你最合适的保险

日期:2021-07-31 分类:18岁买横琴无忧人生2021吗

最近,学姐就收到一份来自宝妈粉丝的私信,孩子成年了需要为孩子投保一份优秀的重疾险,听朋友说横琴无忧人生2021还是很优秀的,就来征求下学姐的建议。

重疾险的新规定开始执行后,像横琴无忧人生2020这样的采用旧规定的重疾险产品都已经不再销售了。

横琴无忧人生2021是由横琴无忧人生2020升级而成的,那么升级过后的横琴无忧人生2021是否值得购买?学姐这边来跟大家一起来研究一下~

什么?重疾险的最新规定你还不清楚,来,学姐带起一起读一读下面这篇文章,深入剖析重疾新规吧:

《重疾险新规下,重疾险的购买建议!》baoxian.2239.com

《重疾险新规下,重疾险的购买建议!》baoxian.2239.com

一、横琴无忧人生2021是否值得买

学姐已经将横琴无忧人生2021的保障内容整理在一张产品保障图里了,快来看看吧:

通过观察上图,我们很容易发现,横琴无忧人生2021是一款保障终身的重疾险产品,可以投保的年龄从28天到55周岁不等,缴费期限可选趸交或分5/10/15/20/30年缴费。它有180天的等待期,可是当下市场上一些好的重疾险只需要90天的等待期,如此一来横琴无忧人生2021就逊色了一些。接下来,我们再来细看一下它的保障内容怎么样~

1、少儿特疾保障优秀

横琴无忧人生2021保障20种少儿特疾,31岁前确诊就可以赔付100%基本保额。相比市面上有不少的少儿特疾险,仅保障到18岁的重疾险,横琴无忧人生2021这个产品特别好。

如果被确诊成少儿特疾的话则需要格外当心,除了能获得横琴无忧人生2021赔偿的重大疾病保险金,还会有额外的特定疾病保险金给付少儿。

此外,横琴无忧人生2021不仅保障了20种少儿特疾,而且里面还包含了多种高发少儿特疾,比如白血病、恶性淋巴瘤、瑞氏综合症等。就拿常见的白血病来说,据我国贫困白血病儿童的生存调查报告,患有M3白血病,治疗费用平均达到15万;假如病况升级到要使用造血干细胞移植手术,手术账单大概在50-100万左右。

要是小张16岁时就有他的父母替他购买30万保额的横琴无忧人生2021,并且附加购买了少儿特疾保障。小张不幸在19岁时被检查出少儿特疾,这么可以总共得到的理赔有重疾保险金30万+重疾额外赔15万+少儿特疾保险金30万=75万。所以,横琴无忧人生2021的赔偿比例还是挺好的。

2、70岁前额外赔优秀

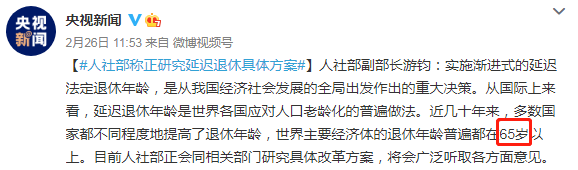

横琴无忧人生2021是一个十分关注时事热点的重疾险。为什么这么评价它呢?从各国来看,延迟退休年龄是全球各国对应人口老龄化的广泛做法。

我国人口老龄化进一步显现,这么在以后的时候,孩子长大了,工作的年龄可能要超过65岁。横琴无忧人生2021特别针对于延迟退休做出了一定的考虑,其实周四以前第一次确诊为轻症可以得到额外15%的基本保额。在70周岁前首次确诊重疾可额外赔50%基本保额。请给横琴无忧人生2021一个大大的拥抱~

3、有高发疾病二次赔

学姐有留意到,恶性肿瘤二次赔和心脑血管疾病二次赔是横琴无忧人生2021提供的可选附加保障,额外赔付120%基本保额。

根据重疾险理赔数据来讲,数据来源于保险公司,女性是恶性肿瘤经常患有的人群,就连理赔概率达到了80.3%;心脑血管疾病的患者大部分是男性!

因此,给孩子买重疾险时也可适当附加上这两项保障内容。

关注横琴无忧人生2021年的测评,参考一下这篇文章:

《横琴无忧人生2021三大心机,没了解清楚前别瞎买!》baoxian.2239.com

《横琴无忧人生2021三大心机,没了解清楚前别瞎买!》baoxian.2239.com

二、有什么更好的少儿重疾险推荐

假如您认为横琴无忧人生2021并不能令人满意,如果想和其他的少儿重疾险做一下比较,比较推荐的就是惠宝保重疾险:

这款产品的针对人群其实是少儿群体,但是可以接受0~20周岁的人群投保。它的新颖之处为:

1、特疾额外赔大方

惠宝保重疾险这款少儿重疾产品来说,不仅包括了重疾、中症、轻症、身故保障这些基础的保障,保障内容也包括少儿特疾保障和先天遗传特疾。

120%保额赔付主要是对患了20种少儿特定重大疾病并且是在25岁之前患了的;能够拥有额外赔付80%的保额,是在你患有五种先天性遗传的重大疾病的情况下。还是以小张作为例子来说明,他的父母为了他购买了30万保额的惠宝保重疾险。小张不幸在19岁时被检查出少儿特疾,就可以领取到重疾保险金30万、重疾额外赔15万、少儿特疾额外赔36万,总共81万。

大家都说买保险就是为了买保额,惠宝保重疾险的这个赔付金额在现在市面上足以吊打同类型的产品。

2、意外骨折有得赔

小孩子爱玩,难免会因为调皮而导致摔伤骨折。惠宝非常周到,因为考虑到了重疾险,现在设置意外骨折的保障了,那么最高就可以赔付10%的保额了。买了30万保额的惠宝保重疾险,在孩子意外骨折情况下最高可赔付3万。

由于篇幅限制,大家可以看看另外这篇更多关于惠宝保重疾险的测评内容的文章:

《富德生命「惠宝保」强势来袭,三分钟告诉你值不值得买!》baoxian.2239.com

《富德生命「惠宝保」强势来袭,三分钟告诉你值不值得买!》baoxian.2239.com

总结:横琴无忧人生2021确实是一款很不错的重疾险,少儿保障做的很优异,买给自家孩子很合算,毕竟它对高发重疾有额外保障。要是还想了解更多适合给孩子买的高性价比少儿重疾险,不如浏览一下这篇文章:

《十大超高性价比的小孩子重疾险,这篇宝藏攻略别错过!》baoxian.2239.com

《十大超高性价比的小孩子重疾险,这篇宝藏攻略别错过!》baoxian.2239.com

以上就是我对 "18至20岁女性买购买横琴无忧人生2021保险险划不划算"的图文回答,望采纳!