给你最合适的保险

日期:2023-03-31 分类:信泰人寿和阳光人寿的重疾险哪个好

很多人在买东西的时候,都偏爱买大牌,常言说“一分钱,一分货”,投保也可以参考这句话,就像是平安,太平洋,国寿等等这些大牌保险公司的产品,让人感觉可信度更高。可是大牌保险公司的产品差距一样也不小,今天就研究研究信泰和阳光人寿吧,去瞧瞧这两家公司的重疾险产品究竟哪家更胜一筹?

开始前,送给大家一篇干货,教会你们如何才能挑选到优质的重疾险产品:

一、信泰人寿VS阳光人寿,硬实力battle

1、公司背景实力揭晓信泰人寿于2007年成立,成立时注册资本总共为50亿元。先后在浙江、北京、上海、广东、厦门、深圳等地开设了18家分公司。在这14年期间获得了很多的荣誉,例如获得了2019年度经营效率保险公司,2020年度卓越竞争力寿险公司,2020年度最具有价值保险品牌等等。

直到2020年年尾,公司总资产已经超过千亿,客户群体总数超430万人。依据2021年第一个季度国内所有的寿险保险公司保费排行可以看到,信泰人寿位列第13位,实力还是很优秀的。

阳光人寿在2007年成立的,注册资本为183.42亿元,母公司实际上是阳光保险,阳光保险是由大型的企业集团投资而组建而成的分别有中国石油化、南方航空集团、中国铝业公司等。

阳光人寿成立这五年已位居中国500强企业、中国服务业100强企业,直到如今,公司现在已经遍布了全国各地,并且开设了33家二级机构、将近1000家三四级分支机构。

在2021年的第一个季度的寿险公司的保费收入排行榜之中,排名在第14位,与信泰的实力相比不分伯仲。

篇幅不能太长,就不展开来分析了,想深入了解的话可以戳这里:

《信泰人寿PK阳光人寿,谁的实力更强?》baoxian.2239.com

《信泰人寿PK阳光人寿,谁的实力更强?》baoxian.2239.com

2、谁更能赔

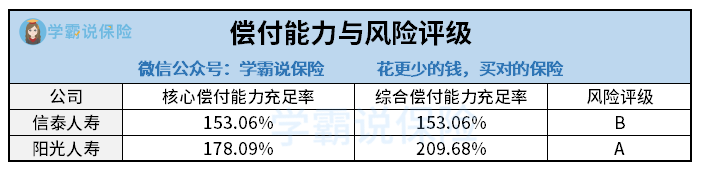

公司的背景我们已经清楚了,接下来看看偿付能力怎么样。偿付能力是最基本考虑衡量保险公司财务状况的标准,其实就是有没有赔偿消费者金钱的实力。

银保监会有相关规定,一个保险公司要想偿付能力合格,下面的这三个指标必须达到后才算合格:核心偿付能力充足率在50%以上;综合偿付能力充足率在100%以上;风险综合评级B级及以上。

从学姐手里收集到的数据看得出来,两家保险公司均已超过规定的标准,阳光人寿的数据明显要优于信泰人寿,所以阳光人寿的产品就要比信泰人寿的产品更靠谱吗?

在你看过看后面文章里的重疾险对比之后,结果可能会吓到你!

二、信泰人寿pk阳光人寿,重疾险对对碰

学姐从这两家公司里面选取了重疾险新品,可以看看这个对比图:

1、从投保规则对比

就投保规则来说,达尔文5号焕新版与i保长期重疾险,它们在保障期和缴费期上都比较灵活,让消费者有非常大的选择权。达尔文5号焕新版得出的投保年龄范围比i保长期重疾险更广,并且等待期时间更短,消费者也能够早早的获得保障。

我年龄范围对于这两款产品来说都不大,朋友们,如果想要给家里的长辈选择买保险,投保时年龄不在承保区间之内,可以在这一份国内热门的136款产品对比表中中找到适合自己的:

《全国热门的136款重疾险对比表》baoxian.2239.com

《全国热门的136款重疾险对比表》baoxian.2239.com

2、从保障内容对比

像轻、中、重疾这些基础保障在达尔文5号焕新版与i保长期重疾险里面都包含了,常规的豁免责任与身故责任也不缺,但在高发重疾保障方面达尔文5号焕新版做的是更好。虽然i保长期重疾险拥有少儿特疾保障,可也就保障16种疾病,特疾保障覆盖的人群没有达尔文5号焕新版广泛。

3、从赔付条件对比

小伙伴可以看看保障图,赔付条件的优劣一眼就看出来了。i保长期重疾险只有重疾和少儿特疾,相对比起来对年纪的要求要多些,达尔文5号焕新版60岁之前出险轻、中、重疾都可以有额外赔偿,而且高发特疾也有相应的额外赔付,并且额外赔几乎涵盖了每一个环节的保障内容,不难发现,在重疾赔付方面赔付还是很大方的。

学姐要提醒大家,优点是,达尔文5号焕新版给出的赔付力度确实大,但是有最高保额的限制,为46万,对于高保额需求的人群非常不友好,如果你有高保额需求的话,学姐给你们推荐康惠保旗舰版2.0:

《康惠保旗舰版在重疾新规下的它还香吗?》baoxian.2239.com

《康惠保旗舰版在重疾新规下的它还香吗?》baoxian.2239.com

4、从产品价格对比

这两款产品的保费均比同类产品要低,价格方面已经是重疾险中最低的了。可是达尔文5号焕新版的价格实在比i保长期重疾险价格要高,特别对于预算不足的人群来说,选择购买也是不错的。

看完这两款产品的对比,有没有那种冲动的心情想要去投保呢?如果有的话,也别太过着急了,最好先做到货比三家再决定是否购买:

《十大便宜好价的重疾险大盘点》baoxian.2239.com

《十大便宜好价的重疾险大盘点》baoxian.2239.com

总地来说,无论是达尔文5号焕新版还是i保长期重疾险性价比都是很好的,若是非要一较高低,不得不说,达尔文5号焕新版更优秀一点,保障这方面很齐全,赔付率也很高。大家有不同意见也欢迎告诉学姐~

以上就是我对 "信泰保险比较阳光人寿哪个的重疾险产品更值得买"的图文回答,望采纳!