给你最合适的保险

日期:2021-08-09 分类:16岁买重疾险多少保额合适

“买重疾险就是买保额!”掷地有声的一句话,完美诠释了保额的高低对于重疾险的重要作用。

道理大家都懂,但保额越高,保费越高压力也就越大。而保的太低的话,又没有办法抵御潜在的风险,到底需要怎样买才合适?确实让人难以抉择...

毕竟保额买多买少将直接影响到保障力度,不懂得怎么买的朋友可以仔细看一下这篇文章;

《保险买多少保额合适?说说里面的门道》baoxian.2239.com

《保险买多少保额合适?说说里面的门道》baoxian.2239.com

一、16岁保额怎么买?

成年人购买重疾险,意义在于补充患疾之后5年的收入损失,个人以及家庭的经济状况有了保障后不受影响。

然而,未成年人有收入损失这一说是不成立的,其实更多的是,给了父母一方的补偿、甚至双方因为孩子不幸患有重疾,辞去了现有的工作,却照顾孩子所导致,现在收入已经没有了,乃至在这一时期,健康费用和营养补充还有其他的相关的各种生活的支出。由此可得给16岁的孩子买重疾险也是相当重要的!虽然同是保障疾病风险,但重疾险起到的作用也有很多,医保和医疗险不能够代替。

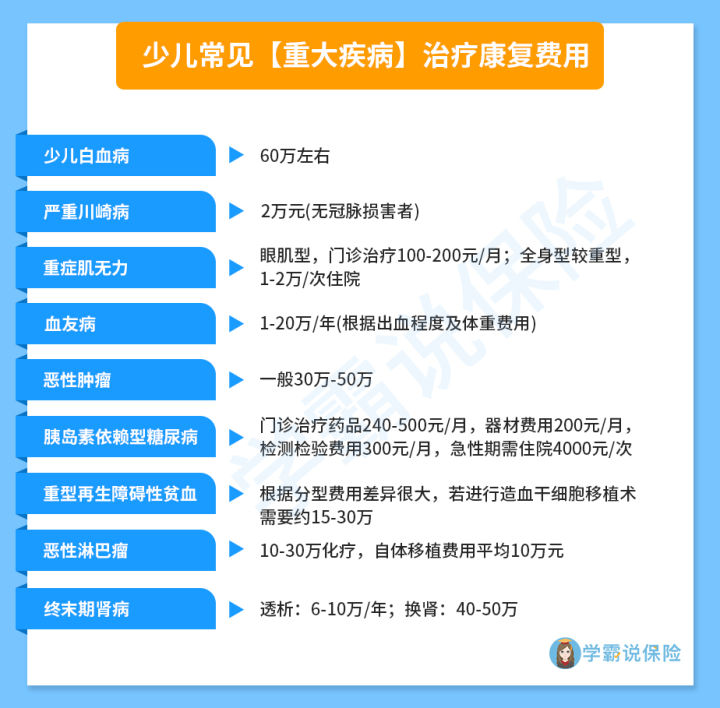

而我们购买重疾险的目的主要就是抵冲风险带来的损失,如果保额太低的话,就有些杯水车薪,解决不了问题。保持迟疑的态度就一起来看一看,再发生重疾病时,在治疗方面康复方面一共需要的费用:

一眼就可以看得出,万一孩子很不幸的得上了重大疾病,所需要的治疗康复费用粗动不动都得几十万,可是又有多少家庭能够承受的住这样的费用负担呢?如果在买重疾险的时候,保额买的很低的话,孩子要是有了疾病,身心都会不好手,煎熬一般过着,看病贵、医不起更是让家长高兴不起来。

为了让大家不在恐慌的情况下买到不合适的产品,下面这篇纯干货的分享内容,你们一定要仔细看看,给孩子买重疾险的注意事项全在这里了:

《深度好文——如何给孩子买重疾险?网友直呼:为什么现在才看到》baoxian.2239.com

《深度好文——如何给孩子买重疾险?网友直呼:为什么现在才看到》baoxian.2239.com

是以,给16岁孩子买重疾险,那么保额必须要买足够。普通城市只需要三十到五十万,而一线诚信岂不价格都是五十万,估算甚至都可以买到百万了。

完全可以不要担心买这么高的保额,对应的保费都承担不起,在18岁之前买重疾险是最便宜的,这么下来的话 一年也就是几千块。

二、16岁重疾险产品怎么挑?

倘若想给孩子买好重疾险,是不能只看保额,保障若是没有买好产品保额很高那也没有什么用,毕竟一份合理且有效的保险必须得做到两点——保障全保额足。要想得到更好的保险,这里两点是必不可少的。

话不多说,学姐,这就给大家分享性能高,价格合理的几款少儿重疾险,接着我们就来看看产品之间的对比图:

1. 追求保障全面——妈咪保贝新生版

妈咪保贝新生版的保障,是这三款产品里性价比最高的,不单单是基本的保障各方面都有,而且还有少儿特定/罕见疾病保障:

赔付比例已经占到了基本保额的200%,而且保障了20种少儿特疾;保障5种少儿罕见疾病,赔付比例为300%基本保额。说的就是若是保额购买了50万,确诊少儿特疾获赔100万,确诊少儿罕见疾病获赔150万,并且这项保障还不限年龄赔付,简直是“豪”无人性!

除了这些,妈咪保贝新生版还有很多责任可供选择,包括了恶性肿瘤2次赔、少儿意外医疗、少儿接种意外住院津贴保障,不同的保障需求都能很好的匹配上。

有需要的点开下文看看更多产品详情:

《妈咪保贝新生版强势回归,还是那么优秀!》baoxian.2239.com

《妈咪保贝新生版强势回归,还是那么优秀!》baoxian.2239.com

2. 追求重疾保障——真爱保贝

真爱保贝的重疾赔付也是相当给力,第一次确诊重疾的年龄在25岁前可以获赔额外的100%保额。

这意味着,倘若我们选择了50万保额,25岁前初次确诊重疾,可获得100万的赔付,直接翻倍!在整个少儿重疾险市场很少能够看到这样的保障力度!

而且真爱保贝还含有白血病关爱金(赔付1倍保额)和重症监护保险金(赔付60%保额),医疗费用方面的负担已经最大限度的减轻了。

3. 追求多次赔付——惠宝保

三款产品里唯独惠宝保是一款附带了多次赔付的少儿重疾险,重疾一共有5组,赔付次数上限5次,若是年龄小于十岁,或年龄大于40岁时确诊约定的特定重疾,能够另外拿到基本保额的一半作为赔付。

惠宝保里面具体涵盖了20种少儿特疾,还有5种少儿特定遗传和先天疾病的保险金,可赔付120%和80%的保额,而且已经是市场上高级的水平。

即使惠宝保相保障方面,前两款保险的保障方面还有不全面的地方,学姐个人而言多次赔付型重疾险是大家给孩子的一项很棒的礼物。毕竟对于孩子来讲,往后慢慢的人生路有几十个年头,首次确诊之后,再次发生重疾的概率也是不小的。

其次,因而得重疾的原因有很多,除了疾病因素之外,还有意外的因素,比如严重脑损伤、双目失明、多个肢体缺失等。因此有多次赔付的产品,在某种程度上也算是有了更多的保障。

想买单次赔付还是多次赔付的,朋友们一直在纠结时,可以去看看下面的这篇文章,单次和多次赔付的区别还是比较大的:

《多次赔付的重疾险真的比单次赔付的更好吗?原来区别在这!》baoxian.2239.com

《多次赔付的重疾险真的比单次赔付的更好吗?原来区别在这!》baoxian.2239.com

以上说的只能给大家提供一点参考建议,具体的购买方案还请参照孩子的实际情况进行选择,保障做到位了,而且各方面都已经满足要求,才是最好的。况且父母是孩子生命中最大的保障,在给孩子配置保险之前,父母也要拥有自己的保险。保险里有很多学问,要想不进圈套,这些知识点你就不能不知道!

《超全!你想知道的保险知识都在这》baoxian.2239.com

《超全!你想知道的保险知识都在这》baoxian.2239.com

以上就是我对 "十六岁孩子该买额度多少的保险"的图文回答,望采纳!