给你最合适的保险

日期:2023-04-26 分类:中国平安和新华保险的年金险哪个好

平安是当前保险行业的第一梯队,当然中国人寿也是,这个时候,新华保险是紧跟其后的,归属于第二梯队。

这几天,有很多小伙伴来咨询有关这两家保险公司的年金险产品的信息。

所以呢,学姐就发表一篇有关保险公司的年金险对比测评叭!

在开始做其他之前,学姐我给大家送上一份比较特别的礼物:年金险避坑指南,还不赶快收藏起来:

《学会这招,远离年金险99%的坑》baoxian.2239.com

《学会这招,远离年金险99%的坑》baoxian.2239.com

一、中国平安VS新华保险,哪家保险公司实力更强?

开始这次年金险测评前,让我们先来一起简单了解一下有关两家保险公司的基础情况~

1、保险公司基本信息

平安人寿成立于2002年,是中国平安保险(集团)股份有限公司旗下的重要成员。

截至2020年末,平安人寿注册资本为338亿元,

在全国拥有42家分公司(含7家电话销售中心)及超过3,300个营业网点,

寿险代理人超100万名,服务网络遍布全国,向客户提供全周期人身保险产品和服务。

新华保险公司成立于1996年9月,总部位于北京市。

2020年上半年,新华保险公司实现总保费968.79亿元,总资产达9393.51亿元,连续多年入围《财富》中国和《福布斯》双料世界500强。

新华保险公司建立了覆盖全国的销售网络,共设立1767家分支机构,拥有36504名内勤员工及50.7万名营销员,为3226.2万名个人客户及8.6万名机构客户提供全面的寿险产品和服务。

可以看出的是,两家保险公司的实力都极其强大,我们不可以小觑!

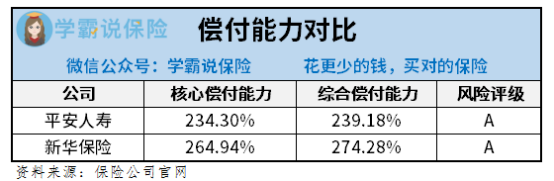

2、偿付能力信息

比如偿付能力,就是我们判断一家保险公司有无赔付保我们险金能力的一种标准。

而偿付能力相应信息,我们的银保监会要求保险公司必须每个季度公开披露,除此之外还提供了一套规范的判断准则:

①核心偿付能力充足率在50%以上;

②综合偿付能力充足率在100%以上;

③风险综合评级B级及以上。

必须同时满足上述三个条件,才算偿付能力达标。

一起来看看平安人寿和新华保险的偿付能力信息:

我们可以看得出来两家保险公司的偿付能力已经远远超出标准线了!

我们对于两家保险公司的基础情况已经简单了解了,下面就来看重点内容!

大众认为中国平安和新华保险的年金险哪个更好呢?

别的内容暂且缓一缓,先来测评!

二、中国平安VS新华保险,哪家的年金险更好?

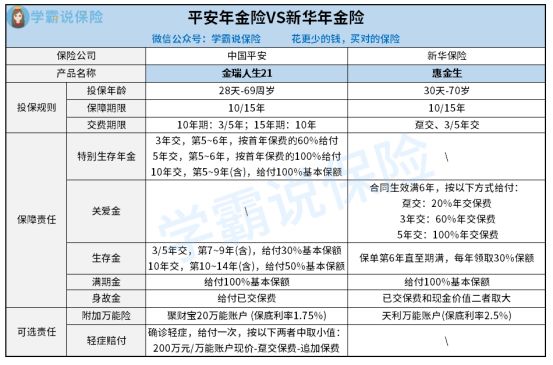

学姐精心为大家挑选了两家保险公司的2021开门红产品,来测评一下,看看究竟怎么样,先开看看产品对比图:

1、投保规则方面

在投保年龄和保障期限上,两款年金险相差并不大,在最高投保年龄上面,金瑞人生21和惠金生仅仅只相差一岁,可供选择的保障期限都有10/15年两个档次。

但是在交费期限这一方面,金瑞人生21并没有趸交这一交费方式。

什么是趸交?能够选择一次性交清所有保费的方式,跟年交相比起来,这种交费方式比较适合短期收入高,但收入不稳定的人群。

在这点上,惠金生就设计得不错,提供了趸交和年交这两种交费方式,有更高的灵活性。

趸交、年交这两种交费方式有什么区别,如果感兴趣,可以戳这篇文章,扩展阅读:

《趸交是什么意思?和年交比哪个好?》baoxian.2239.com

《趸交是什么意思?和年交比哪个好?》baoxian.2239.com

2、年金领取方面

由保障图可以看到,两款年金险的年金领取方式都非常多样:

金瑞人生21有特别生存年金、生存金、满期金、身故金;

惠金生有关爱金、生存金、满期金、身故金。

3、身故保障方面

金瑞人生21的身故金为已交保费,关于惠金生的身故金给付设置,则是取已交保费和现金价值二者中的最大值。

事实上,两者在这一方面都做的并不是很出众,市面上有许许多多的年金险,在身故金给付设置上都是选择已交保费、现价和保额中的最大值,这种给付方式对比之下会更加灵巧。

4、万能账户方面

金瑞人生21和惠金生像目前市面上不少的年金险一样,都可以附加万能账户。

什么是万能账户呢?

如果你不想领取当年的年金,可以选择把这笔钱放进这个账户进行二次增值。

对被保人而言无疑是更有利的!

但是,尽管金瑞人生21和惠金生在附加万能账户上都可以,但是保底利率却低到令人哭泣!

目前,许多万能账户的保底利率基本都在3%左右,金瑞人生21和惠金生在万能账户方面做的可以说是毫无亮点。

对万能险感兴趣的朋友,可以点击这篇详细文章了解哦:

《用万能险理财,收益稳定又安全?一文起底万能险!》baoxian.2239.com

《用万能险理财,收益稳定又安全?一文起底万能险!》baoxian.2239.com

5、收益方面

由大家买过年金险的来看,关注的高的还是其收益问题,下面学姐就给大家测算一下这两款年金险的收益如何。

以30岁男性为例,保障期限选择15年,一起来看看哪款年金险收益更优:

学姐测算完两款年金险的收益问题后,简直无语了..

通过收益图可以看出,惠金生和金瑞人生21两款年金险的IRR都不超过3%!

优秀的年金险在市面上,不难发现,它的IRR都能达到3%,一些更优秀者甚至能达到3.5%!

对这两款年金险感兴趣的朋友,不妨听学姐一句话,多思考一下!

三、学姐总结

就是说,哪怕平安人寿和新华保险这两家保险公司在各方面的表现还比较优异,不过各自的年金险产品都是表现不佳,要是有人最近要去买年金险,不妨来查阅以下的年金险榜单:

《想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《想买高收益年金险?这10款别再错过了!》baoxian.2239.com

以上就是我对 "和中国平安比较新华保险年金保险更好吗"的图文回答,望采纳!