给你最合适的保险

日期:2023-02-27 分类:57岁就不要买重疾险了

由环球时报综合报道一份最新研究报告可得知,新冠疫情加快了全球失业危机进程,年龄在45岁及以上的“X世代”(指出生于20世纪60年代中期至70年代末的一代人)可能受影响最大。

虽然不同国家就业形势存在一定的区别,但调查结果大致相似:45至60岁群体更难保住工作。

57岁群体就是这样一批人,人到中年,处于人生中最艰难的阶段,家里的琐屑零星是不可避免的,职场生涯的的处处碰壁,人际交往的疲于应付......

目前的失业危机因为新冠疫情更是加剧,倘诺此刻再一场重大疾病悄然降临,那么会随之击溃整个家庭!

已然57岁左右的你,着实生病的花销是承受不起啊!

之前还没买保险,那么趁现在还只是到中年,比上了年纪的人买有优势,赶快来瞧瞧怎样购买保险好: 《中年人买保险难?超省钱保险方案在此》baoxian.2239.com

《中年人买保险难?超省钱保险方案在此》baoxian.2239.com

一、57岁了为什么还要买重疾险产品?

很多人以为57岁了,就没必要去买重疾险浪费钱了,但其实,在这个年龄阶段的人需要面对的疾病风险也不少:

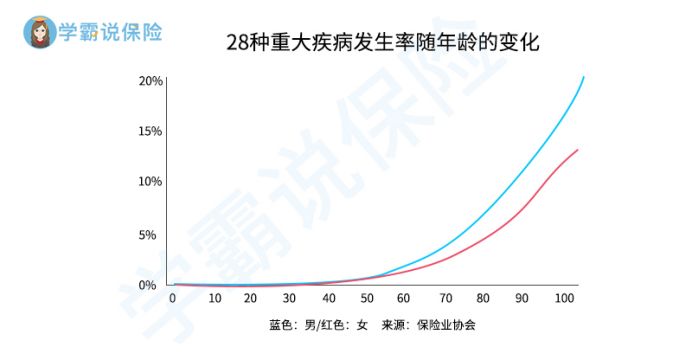

1、57岁患重大疾病概率大

很多重大疾病在人的中年阶段发生,发生在这个年龄阶段的主要原因就是,人们的身体机能也渐渐的衰退,身体里的多种衰老的器官,容易出现各种各样的疾病,因此,重疾的发病率上升速度很快。

大约57岁的我们仍然还要为家庭拼搏,但是现在的身体情况根本不如以前了,如果这个时候又得了什么重病,自己和家人都很痛苦。

更别说现在国家政策也改成了延迟退休,目前的年轻人以后也要面临着57岁还要赚钱养家、却有着很大患病概率的情况,得出的结论是重疾险提前买,真的挺有必要的!

年岁还未到57的,想不经历这样困难的老年生活,趁早投保重疾险。

年轻人如果想买到合适自己的重疾险,学姐都整理在这里了: 《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

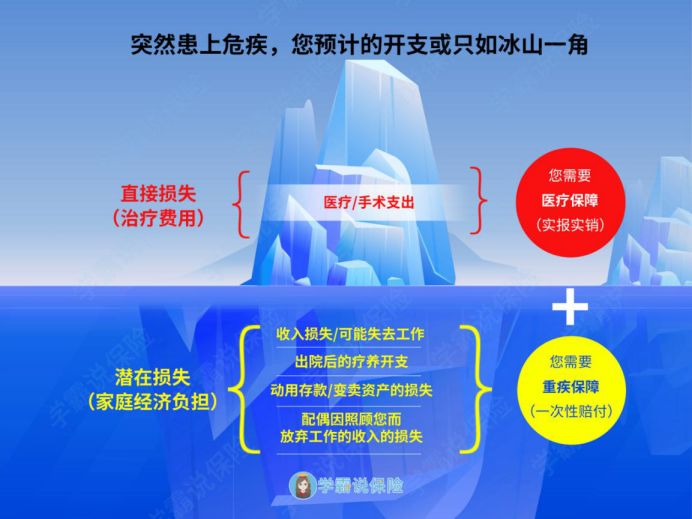

2、重疾险弥补收入损失

重疾险对被保人最大的益处莫过于可以弥补因病造成的损失,这张图能让我们大家更好理解:

所以说,投保了重疾险,一旦确诊了合同约定的重大疾病,保险公司会直接把赔偿金全部赔付了,且不会限制这笔赔偿金的用途,完全任由自己来支配,这笔钱除了能够支付医疗费用以外,包括家庭生活费用的开支、小孩教育费用和老人的赡养费用也是可以用来支付的,对于已经57岁左右的人来说,真的是非常实用。

当57岁的你看完上面的内容,还不能知晓重疾险有多么关键的话,请你仔细看看这篇文章: 《看完这篇你就知道为什么还要买重疾险了》baoxian.2239.com

《看完这篇你就知道为什么还要买重疾险了》baoxian.2239.com

二、57岁买重疾险需要注意什么吗?

已经知道了买重疾险的重要性之后,我们也不能操之过急,盲目投保,57岁左右这个年龄阶段买重疾险需要关注下面两点:

1、身体情况

到了57岁这个年纪大多身体多多少少都会有一些小毛病,好比说三高、糖尿病、心血管疾病,对于中老年人来说都是很常见的。

但是重疾险这类保险通常都带有严格的健康告知,很多产品身体方面就把中老年人拒之门外了。

因此,如果你在五十七岁时身体都还很不错的话,那就要及时配置一份合适的保险,不然,等到自己的身体出现健康问题的时候,真的到了那时,想要投保绝对不是一件容易的事情。

学姐马上就分享给大家这几个健康告知的方法,能得到更多顺利投保的机会: 《投保时,健康告知有什么小技巧?》baoxian.2239.com

《投保时,健康告知有什么小技巧?》baoxian.2239.com

2、年龄

通常保险的费用跟被保人的年龄有着紧密的联系,如果年纪越高的话,那么它的保费也就越贵了,而被保人的年龄如果越大了的话,购买这一个保险越容易出现像保费倒挂这样的情况。

倘若在57岁左右这个年龄了,再去购买重疾险的话,保费肯定就会在年轻人的保费之上了,倘若要探寻到适合我们自己的重疾险产品的话,就难以追求性价比了,我们寻找符合自身经济条件的重疾险产品需要足够的耐心。

三、57岁了还能买什么重疾险产品吗?

因为55周岁是市面上相当一部分重疾险产品的最高投保年龄,只有少部分是55周岁以上的。

因此,一款57岁也能投保的重疾险被学姐特意找寻了,如意金葫芦初现版是它的名字,大家不妨看看如何:

如意金葫芦初现版重疾险是一款由信泰人寿发表的多次赔付重疾险,最高投保年龄是到60周岁时,57岁就能具备这个投保的资格。

关键是如意金葫芦初现版重疾险具备很优秀的保障内容,尤其是重疾的赔付方面。

倘若被保人在60岁前,第一次确诊了重疾,可以拥有等同于180%保额的赔偿金,即使我们买的保额是30万的,也可以获得五十四万的赔偿。

当前,重疾治疗费用的平均线是30万,被保人除了要担心治疗费用这个问题,57岁的人患了疾病,要为很多事情发愁,例如没发工作也没有工资,还要担心家庭的开销和孩子的教育费,甚至是房贷。

这些费用加起来,最少也大约有50万。

而由于如意金葫芦初现版的额外赔的存在,即使30万保额,也足够应对重疾所带来的风险,对于预算不足的朋友来说非常合适。

除了这一点以外,如意金葫芦初现重疾险第一次显现重疾险也有许多保障内容针对57岁左右的人群很友好,以下我就为大家详细介绍一下: 《看了如意金葫芦初现版这几点不会白花钱了!》baoxian.2239.com

《看了如意金葫芦初现版这几点不会白花钱了!》baoxian.2239.com

我再说一句,57岁左右的人群无论是买重疾险,亦或者是买其他种类的保险产品,必须依照实际选择保险,然后进行购买,重疾险固然有必要购买,可是千万不能着急,一定要耐心点。

以上就是我对 "57岁买重大疾病保险哪种好"的图文回答,望采纳!