给你最合适的保险

日期:2022-03-24 分类:买保险买友邦还是平安靠谱点

在2020年7月17日,银保监所发公告为:依照法律,即将接收管理天安财险、华夏人寿、天安人寿、易安财险、新时代信托和新华信托这六所机构,12个月一般为其接管期限,如接管工作未达到预期效果,那么,将会依法向后延伸这六所机构的解除接管的时间。

同时就在今年的7月16日,银保监会也发布公告称,将延长一年对上面几家公司的接管,从2021年7月17日起一直到2022年7月16日结束。

许多人听到这个消息以后,都来咨询学姐,怎么样判定一个保险公司是否可靠那?保险公司虽然被掌控了,保单效力仍然存在,但大家还是想再稳妥一点,建议直接找一家安全可靠的保险公司去买。

所以,学姐趁机利用今天这个机会,一篇保险公司对比测评给大家安排上了,这两家公司是“友邦保险”和“中国平安。况且来说,学姐也会教大家如何判断一家保险公司是否值得信赖!

再说之前,如若是因为太忙而导致小伙伴无法对全文进行阅读的话,可以先来阅读一下学姐所写的这篇介绍文章,肯定有帮得到大家的东西:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、友邦保险和中国平安比起来,谁会更靠谱一点?

1.公司背景

友邦保险集团是人寿保险提供商,是独立上市的人寿保险集团,在亚太地区的多个市场设有分支机构,总部位于中国香港。

2021年6月,凯毒发布了“2021年凯度BrandZ最具价值全球品牌排行榜”,友邦保险集团以205.99亿美元品牌价值位列第87名。

我们再来看看中国平安,中国平安是中国第一家股份制保险企业,于1988年成立,作为我国第一家股份制保险企业,总资产超过7.14万亿元。曾入选2020中国企业500强榜单,排名第六。

2021年5月,《2021福布斯全球企业2000强》发布,中国平安位列第6名。

2.偿付能力

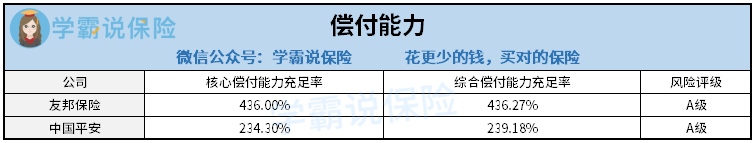

银保监会对保险公司偿付能力规定,核心偿付能力充足率≥50%、综合偿付能力充足率≥100%和风险综合评级≥B级。

只要能够达到这三个标准,就能算是一个具备足够偿付能力的公司。

从最新的数据来看,不得不说,友邦保险和中国平安还挺优秀的,超过了银保监会所规定的及格线,均为值得信任的公司。

只是中国平安的偿付能力数据的水平没有友邦保险的高,在各项数据上还是会更加显眼一些。

阅读完学姐给大伙讲解的这些,要是有小伙伴对这款友邦保险有想法的话,可以点开此文浏览一下:

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

二、友邦保险和中国平安的重疾险产品大揭秘!

学姐找到了两款重疾险产品,是在友邦保险和中国平安中挑的,分别有“友如意顺心版”跟“平安福满分2021”。

下面呢,活不多说,跟着我来浏览一下图:

对产品对比图有了大概的理解后,学姐马上带大家进行更深层次的分析。

1.投保条件

友如意顺心版和平安福满分2021投保年龄封顶为55周岁,投保截止期限60周岁或者65周岁,是现在市面上大部分重疾险都能够做到的。

这两款产品保障计划并没有给老年人提供更多参与的机会,由此可见,友如意顺心版和平安福满分2021对高龄群体并不友好。

下面,针对大家最关心的问题———缴费期限,我们一起来看看吧,友如意顺心版与平安福满分2021最多能够分30年交纳保费,这对预算较低的小伙伴们来说可真的是太棒了。

这是因为30年缴费可以在发挥最大的杠杆作用的同时,使投保人的缴费压力可以不那么重,提高触发豁免条款的概率。

并且缴费期限的时长和我们得到的利益是成正比的。这是因为一次性缴费占用了很多资金,在这期间,我们就不能够进行一些用到大量资金的投资。

但是30年缴费也不是对于所有人都友好,想了解自己用哪种缴费方式合适吗?请看这篇文章,你就知道啦:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

2.基础保障

友如意顺心版重疾险拥有全方位的基础保障,轻中重症什么都有。但它也有美中不足的地方——赔付力度并不给力。

虽然它有三种保障计划可由客户选择,但计划C才是比较优秀的,因为它的赔付比例最高,计划A和计划B的赔付比例连达到及格线都难。

不过平安福满分2021的赔付力度也没有让人眼前一亮,对于中症的保障,其赔付比例只有50%,和市场上一部分中症赔付比例达到六成的重疾险相比较,真的略显逊色。

而且轻症的赔付比例不好,而今市场上设置的轻症赔付的平均水平都是30%,反观该款平安福满分2021却仅20%的比例。

三、学姐建议

总而言之,中国平安和友邦保险相比较,后者的偿付能力数据水平要高于前者,只不过假使只看产品本身的话,友如意顺心版还有平安福满分2021皆不属于我的首选,

出于市场上还有超多优异的重疾险呢,大伙想不想知道是哪一些?稳住,答案在下文:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上就是我对 "平安保险对比友邦人寿哪个的保险赔付用处更大"的图文回答,望采纳!