给你最合适的保险

日期:2022-03-05 分类:招商信诺重疾险好不好

秋季又悄悄地到来,各种各样让人十分讨厌的“秋病”又开始烦人了。

如今昼夜温差变大,容易着凉感冒,秋季天也干气也躁的,那么也是很容易地就因为风躁伤肺了,然后像是咳嗽、胸闷等的症状也会出现。

小感冒和小咳嗽都倒还好,万一不幸发展成了重疾,极有可能就给自己的家庭带来了无比沉重的经济负担,因此我们要持之以恒做好疾病的预防,提前配置一份重疾险也是一种不错的方法。

提起重疾险,直接会有很多人会想象到保险公司,觉得保险公司名声大、品牌响亮,它们的产品才值得购买。

但是保险公司只是其中的一个参考因素,主要还是要看购买的产品,今天学姐举例说明一下像以招商信诺人寿,看这家保险公司怎么样,看看它家的重疾险值不值得买?

大家参考一下学姐整理的这篇文章,了解如何判断一家保险公司:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、招商信诺人寿靠不靠谱?

相信大家能察觉到,通过上网查询保险,很多都是招商信诺人寿的广告,缘由在于它开发客户时运用的是网电销和银保渠道等手段,因为大家都能发现,网络上的招商信诺人寿依旧还是有些名声的。

况且招商信诺人寿是经过信诺北美人寿和招商银行共同出资建立的,凭借这两家世界500强企业当靠山,招商信诺人寿的腰还是相当坚硬的了。

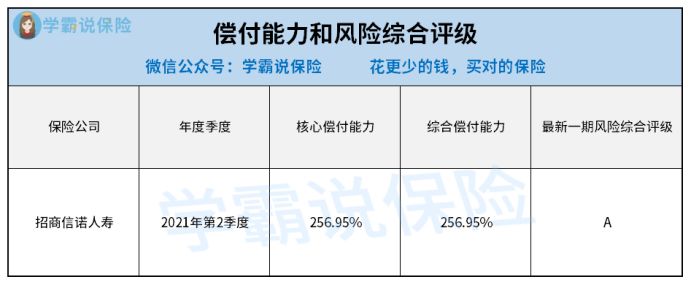

我们重点分析一下招商信诺人寿的偿付能力和风险综合评级。

我们可以把偿付能力理解成保险公司在任何时候对于保险合同的履行义务能力,同时体现了保险公司资产和负债的关系,不仅是保险公司的生命线,是看一家保险公司是否具备偿还能力的重要指标。

风险综合评级是指银保监会以风险为导向,综合分析、评价保险公司的各类风险,可以明显地区分出各个保险公司之间业务水平的差距,有利于引导投保人正确选择保险公司,实现最大化保障。

据银保监会的规章制度,公司需满足三个关于偿付能力达标方面的标准:

(1)核心偿付能力充足率应不低于50%;

(2)综合偿付能力充足率应不低于100%;

(3)风险综合评级在B类以上。

在2021年第2季度招商信诺人寿的偿付能力情况和风险综合评级情况在下面可以看到:

从表格可以很明显看出,关于偿付能力,招商信诺人寿达到并且超过了银保监会规定的标准了。

由此看出,招商信诺人寿有很强的偿还债务和承担风险能力,是靠得住的。

如果你想知道更多关于招商信诺人寿的内容,学姐的这篇文章里还做专门介绍,大家可以了解一下:

《招商信诺怎么样,靠谱吗,产品有什么优缺点》baoxian.2239.com

《招商信诺怎么样,靠谱吗,产品有什么优缺点》baoxian.2239.com

用公司这个层面来讲,招商信诺人寿可信度高,但可不代表重疾险产品就一定很优秀,我们要做深入研究才能确定重疾险产品好不好。

二、招商信诺人寿的重疾险值得买吗?

这里学姐找来一款招商信诺人寿推出的爱享康健重疾险来做测评,它的保障图我们先来了看一看:

看了这份保障图后,学姐就可以看出招商信诺人寿的爱享康健重疾险没有什么明显的优势,缺陷反而有不少:

1、缴费期限选择不多

招商信诺人寿爱享康健重疾险并没有提供太多能够选择的缴费期限。

市面上常见的重疾险会提供像一次性交费、3年交、5年交、10年交、15年交、20年交、30年交等多个缴费期限,不同经济情况的人也都能够选择适合自己的缴费期限。

而大家投保爱享康健重疾险的化只能从3个缴费期限中进行选择,简直有点呆板。

大家要注意买重疾险缴费期限的选择也是一门大学问,学姐建议大家先看看这篇文章了解下再进行投保:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

2、重疾没有额外赔付

招商信诺人寿爱享康健重疾险让被保人不必担忧无法承担120种重疾所带来的影响,但是只赔付100%基本保额,不具备任何额外赔付,平平常常,不具备太大的竞争力。

如今市面上已经有特别多重疾险产品,但会设置不足60岁确诊重疾,就提供额外赔付80%保额的保障,就比如这款凡尔赛1号重疾险。

大家拿凡尔赛1号重疾险和爱享康健重疾险做个比较也是可以的,了解一下怎样的保障才不错:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

3、缺失中症保障

招商信诺人寿爱享康健重疾险最令人难以接受的一点就是缺失中症保障。

这对于我们消费者而言,一款优秀的重疾险务必要配齐重疾、中症、轻症这三种基础保障,保障才够全面。

对于中症和重疾来说,前者虽没有后者那么严重,但是比轻重程度要严重的多,治疗费用也比轻症的高,因此中症保障就能够很好的转移疾病带来的经济风险。

在中症保障这块,招商信诺人寿爱享康健重疾险做得不到位,难以满足我们的保障需求。

学姐建议大家一定要对爱享康健重疾险的保障内容进行仔细确认:

《招商信诺爱享康健终身重疾险,这表现真的令人不忍直视!》baoxian.2239.com

《招商信诺爱享康健终身重疾险,这表现真的令人不忍直视!》baoxian.2239.com

从整体上来讲,虽说招商信诺人寿这家保险公司口碑非常好,但是它家的爱享康健重疾险存在不少缺陷,保障不够到位,大家还是多去了解一下其他保险公司重疾险产品,再决定要配置哪一款重疾险。

以上就是我对 "招商信诺的重疾险保障到底怎样"的图文回答,望采纳!