给你最合适的保险

日期:2023-05-10 分类:富德生命尊享健康重疾险保障如何

对于一些想买保险的朋友们来讲,挑选合适自己的重疾险肯定是一件让人头疼的事情。因为尊享健康重疾险这款保险的出现,让不少朋友觉得找准了目标!

因为重疾特别关爱金把大家给吸引了,好多人都想现在去投保!不过学姐还是劝大家要三思,因为尊享健康重疾险背后的陷阱,一般人可不会轻易告诉你!

由于害怕大家吃亏,这里送给大家一份防坑知识大全:

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》baoxian.2239.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》baoxian.2239.com

一、揭开尊享健康重疾险不为人知的小把戏!

学姐就不说废话了,尊享健康重疾险的保障内容图已经做好了:

根据上图,尊享健康重疾险的保障好像还挺丰富的,重症、中症、轻症这三项都在保障范围内,非但这样,它还设置了记性心肌梗死和脑中风后遗症多次赔,这里还是挺好的。

但经过学姐的深度测评,查询到尊享健康重疾险暗藏风险:

1、重疾保障不给力且限制多

尊享健康重疾险虽然说基础保障没有缺陷,这点还是很值的给好评的。只是保障的力度低,但却只赔付100%基本保额。

即使它还具有重疾特别关爱金,但条条框框简直太多了,需要满足两种情况还提供重疾额外赔:

18岁前投保,确诊重疾如果在在18岁前或60周岁后,就可以额外赔100%保额;从18岁开始购买保险,可以一直保障你到70周岁以后,而且当你70岁后患重疾还有额外的100%保额。

满足一定的年龄要求才可以投保,而且重疾确诊时间也有规定,万一你在18岁前购买了尊享健康重疾险,到40岁才确诊为重疾,能获得的只有基本赔付保额。

不得不说,要想得到这笔重疾特别关爱金真的是需要费很大力气!

2、缴费期限限制多

乍一看尊享健康重疾险的缴费期限有多种选择,但它仅有20年的缴费期限,而目前重疾市场的最长的缴费期限长达30年。

除了每年平摊下来的保费会更多以外,还会导致难以触发豁免条款。

让学姐更生气的是,如若投保了30万及以上的尊享重疾险保额,最多选19年的缴费期限,不能选20年。这项设置未免过于死板了吧。

缴费年限怎么选比较好?有必要看看这份文章:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

3、只能选择保终身

尊享健康重疾险只有保终身可以选择,如果只想将重疾险性价比保30年或者是保至60岁、70岁的话,尊享健康重疾险根本满足不了你的需求。

可以看出保终身比保定期价格贵,因此,尊享健康重疾险对打工族来说不是特别值得购买的。

假如你想具体了解适合自己的保障期限,学姐下面开始为大家宣布答案:

《重疾险应该选择保定期还是保终身?》baoxian.2239.com

《重疾险应该选择保定期还是保终身?》baoxian.2239.com

实际上上面所说的这几点都只是其中的几点小毛病,那么下面将要说的才是尊享健康重疾险真正的硬伤:

《【富德生命尊享健康重疾险】怎么样?仅凭这个缺陷我就不会买?》baoxian.2239.com

《【富德生命尊享健康重疾险】怎么样?仅凭这个缺陷我就不会买?》baoxian.2239.com

二、一款优秀的重疾险长啥样?

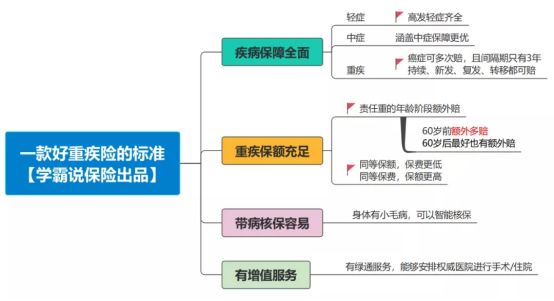

起初,学姐是以图片的形式告知给我们大家的,一般来说,一款特别先进的重疾险需要具备哪些要素组成!

1、基础保障要全面

一般而言,重疾+中症+轻症是标配的一款突出的重疾险,通常来讲重症险保障会涵盖这以下28种高发重疾:

这28种重疾中的前6种属于必保疾病,不过已经有95%以上的重疾赔付被这包含的28种重疾所涵盖了。

当然啦,如果针对重症保障还提供额外赔的话,那就是太棒了!

病情严重程度和赔付比例低于重疾的是轻中症保障的疾病,它存在的话,能够把重疾理赔标准给降低,使获赔的概率变得更大,这些也是必需的。

当然,有部分重疾产品甚至会提供前症保障,简单的来说也就是比轻症还要轻的疾病。

对前症保障好奇的朋友,不妨看看这份文章:

《「前症」保障横空出世?什么是前症,值得买吗?》baoxian.2239.com

《「前症」保障横空出世?什么是前症,值得买吗?》baoxian.2239.com

2、保额设置要合理

统计表明了,治疗重大疾病的所需要的费用至少也是在30万左右,不仅如此,除此之外,还需要承担着患病期间收入的损失、康复费以及家庭的基本开销等。

所以重疾险的保额至少在50万以上,只有保额充足才能起到实质性的作用,减小后期的担忧

3、提供智能核保

智能核保也就是在健康告知不合情理的情况下,通过回答保险公司线上的一套标准化问答,从而快速知道核保的结果。

只要智能承保具有方便、快捷、即时获得承保结果的优势,就不会影响后续保险,也让身体上有小毛病的人有了更多投保的机会。

4、提供增值服务

提到增值服务,学姐也先提到凡尔赛1号重疾险,它为大众消费者提供了就医的绿色服务,你可以在全国700多家三甲医院中任意挑选,其中还将四川华西医院列入服务范围,大家都知道这家医院的号可以说是“一号难求”。

这家医院能为中国西部患者提供疑难危急重症的诊疗服务,是国家级中心,不仅世界规模是排名第一的,而且还属于综合性医院!在这里接受治疗的话,那治疗的技术肯定是全世界顶尖,专业服务也必定是行业一流水准。

至于增值服务,对这个方向有想法的朋友可以选择凡尔赛1号:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

因此,想知道一款产品是否值得买,按照我分析的这几个方面去选择就很清晰了,这样就可以少上当,少吃亏,选到适合自己的产品。

以上就是我对 "如何看待尊享健康重疾险"的图文回答,望采纳!