给你最合适的保险

日期:2023-04-26 分类:英大人寿鑫禧恒盈两全保险2022

一说起英大人寿,很多不怎么关注保险行业的朋友,对这家保险企业的了解应该不多,可是英大人寿背后的大股东几乎人人知晓,无须惊讶,就是——国家电网。

这个股东的实力确实很强,英大人寿堪称保险行业新晋的豪门企业。

前不久英大人寿上线了一款新品,全称是鑫禧恒盈两全保险,据说这款产品的保障内容很不错。

学姐今天刚好有空,给这款产品做一个全面的测评,具体了解一下这款产品是否值得入手。

很多朋友对于两全保险方面的了解不是很多,那以下这篇文章将迅速的帮助你熟悉这类险种:

《关于两全险,业务员肯定不会告诉你的事!》baoxian.2239.com

《关于两全险,业务员肯定不会告诉你的事!》baoxian.2239.com

一、鑫禧恒盈两全保险保障内容大公开

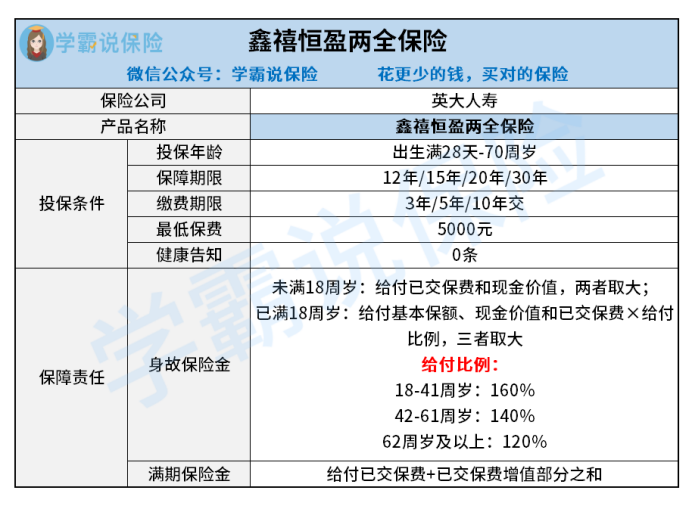

话不多说,我们先来看看鑫禧恒盈两全保险的产品测评图:

当前作为一款两全保险,鑫禧恒盈两全保险保全了两全险最大的卖点——在保生的同时又保死。

在保险期中,鑫禧恒盈两全保险给被保人签订的身故保障协议为,若被保人在保险期满后还依然存活的,如此一来就能够领取满期保险金。

确切的说,在鑫禧恒盈两全保险的这两项保障赔付中,最终能够得到只有一项保险金,因为身故跟生存保障只能得一个。

下面,我们就来详细了解下鑫禧恒盈两全保险的保障赔付比例情况。

身故保障方面,鑫禧恒盈两全保险以18周岁为分界线配置了不同的赔付内容。

假若被保人不到18周岁死了,那么受益人领取已交保费跟现金价值的较大者是没问题的;

要是被保人18周岁后去世,受益人则按基本保额、现金价值、已交保费*给付比例三者取大进行身故保险金的领取。

其中,赔付比例覆盖情况如下:

18-41周岁:160%;42-61周岁:140%;62周岁及以上:120%。

满期保险金给付方面,若被保人在保险期满时未身故,那么满期保险金就可以获得了,鑫禧恒盈两全保险提供的给付比例为已交保费与已交保费增值部分之和。

鑫禧恒盈两全保险的保障内容比较简单易懂,学姐就先讲解到这里,建议大家阅读下文了解更多关于鑫禧恒盈两全保险的详情:

《英大人寿「鑫禧恒盈两全保险2022」买前必看!真心不会让你失望》baoxian.2239.com

《英大人寿「鑫禧恒盈两全保险2022」买前必看!真心不会让你失望》baoxian.2239.com

如此一来,这款鑫禧恒盈两全保险适宜入手呢?不妨看看下文中详细的测评~

二、鑫禧恒盈两全保险值不值得买?

鑫禧恒盈两全保险可不可以入手?在给出答案之前,先来看看鑫禧恒盈两全保险有哪些特色之处和瑕疵。

>>鑫禧恒盈两全保险的优点

1、投保年龄范围广

鑫禧恒盈两全保险的最高投保年龄不能比70周岁高,可是特别多两全险配备的最高投保年龄为60周岁,这对于60-70周岁的群体而言并没有好处。

经过比较,鑫禧恒盈两全保险的投保年龄范围还是比较宽容的。

2、保障期限选择多

市场上大多数两全险产品的保障期限只涵盖一种选项,消费者只可以根据该产品设定的单一保障期限去选择。

而鑫禧恒盈两全保险截然不同,这款产品设置了4款保障期限:保12/15/20/30年,这样消费者在选择保障期限时掌握主动权了,可以按照自己的需求选择。

3、不设健康告知

健康告知的作用是衡量投保门槛宽松与否,基本上许多两全险都会专门设定上健康告知权益,利于限制某些身体健康不符合标准的人投保。

这点让人感到惊喜,鑫禧恒盈两全保险这款产品竟然不具有健康告知,换个方式说只要符合投保规则的群体,不管之前生没生过病,都有机会投保鑫禧恒盈两全保险。

这种情况下,鑫禧恒盈两全保险对被保人而言还是比较贴心的。

关于保险产品中的健康告知,可能有很多朋友不太了解,那么这篇文章能对你有所帮助:

《保险公司的健康告知,是在刁难我们吗?》baoxian.2239.com

《保险公司的健康告知,是在刁难我们吗?》baoxian.2239.com

>>鑫禧恒盈两全保险的缺点

1、没设全残保障

鑫禧恒盈两全保险只保障身故,并不保障全残,这点是比较可惜的。

何出此言呢?你们试想一下,要是被保人在生活中发生了意外伤害事件,身体全残但是没有身故,那么此时还可不可以领取赔付金?

答案是百分百不可能,毕竟鑫禧恒盈两全保险直接就没有涵盖全残保障在内。

2、保障内容单薄

从产品保障图还可以发现,除了身故跟满期保障,鑫禧恒盈两全保险就不包括其他保障了,保障内容确实是太少了!

不过啊,两全险实际上都有这么一个共性,毕竟两全险最突出的特点就是会返钱,这类产品一般不会把重心放在人身保障的设置上面。

学姐已经多次提醒,呼吁大家在买两全险的时候仔细谨慎点,毕竟买保险最主要的还是要谋求人身保障。

人身保障类保险到底有哪些?就好比重疾险、医疗险、意外险跟寿险,这些例子都是侧重人身保障类的险种。

可是,人身保障类保险要咨询清楚,不能乱买,买保险的窍门在这里:

《【保险】哪个好,怎么买划算,手把手教你避开保险的这些坑》baoxian.2239.com

《【保险】哪个好,怎么买划算,手把手教你避开保险的这些坑》baoxian.2239.com

总结:鑫禧恒盈两全保险的优缺点明显,优点有投保年龄范围广、保障期限选择多、不设健康告知;缺点为不提供全残保障、保障内容非常少。因此我建议大家要买的话一定要先考虑好。

以上就是我对 "鑫禧恒盈两全险值得投保吗?现金价值高不高?"的图文回答,望采纳!