给你最合适的保险

日期:2022-03-06 分类:买保险买友邦还是平安靠谱点

银保监在2020年7月17日发过一篇文章:将对天安财险、华夏人寿、天安人寿、易安财险、新时代信托和新华信托这六所保险公司进行依法接收管理,接收管理的时间限制是12个月,一旦出现接管工作效果小于预期,结果则是,这六所机构的被接管期限会被依法增多。

同时就在今年的7月16日,银保监会也发布公告称,将延长一年对上面几家公司的接管,从2021年7月17日起至2022年7月16日为止。

大部分人听到这个消息以后,都全部来询问学姐,怎么样判定一家保险公司是否可靠?尽管保险公司被接手了,但保单依然还是生效的,假使各位还是有所顾虑的话,就直接找一家可靠的保险公司。

那么今天,学姐就趁此机会,安利给大家一篇保险公司对比测评,这两家公司是“友邦保险”和“中国平安。况且来说,学姐也会教大家判断一家保险公司是否靠得住的方法!

在研究之前,如若是因为太忙而导致小伙伴无法对全文进行阅读的话,可以先来阅读一下学姐所写的这篇介绍文章,保证有很多知识点:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、友邦保险和中国平安比起来,谁会更靠谱一点?

1.公司背景

友邦保险集团是人寿保险提供商,是独立上市的人寿保险集团,在亚太地区的多个市场设有分支机构,总部位于中国香港。

2021年6月,凯毒发布了“2021年凯度BrandZ最具价值全球品牌排行榜”,友邦保险集团以205.99亿美元品牌价值位列第87名。

我们再来看看中国平安,中国平安是中国第一家股份制保险企业,于1988年成立,作为我国第一家股份制保险企业,总资产超过7.14万亿元。曾入选2020中国企业500强榜单,排名第六。

2021年5月,《2021福布斯全球企业2000强》发布,中国平安位列第6名。

2.偿付能力

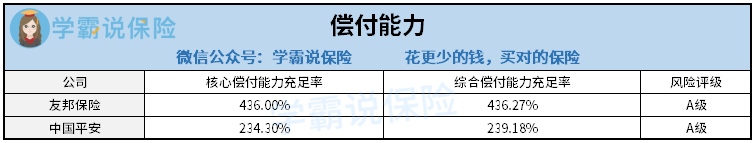

银保监会对保险公司偿付能力规定,核心偿付能力充足率≥50%、综合偿付能力充足率≥100%和风险综合评级≥B级。

这三个要求要是都能满足的话,就能够被称之为偿付能力达标的公司。

最新数据显示,友邦保险和中国平安都已经远远超过了银保监会所规定的及格线,均为值得信任的公司。

只是中国平安的偿付能力数据的水平不如友邦保险的高,在各项数据上会更令人满意。

看到了学姐给大家科普的这些,各位要是有意愿购买这款友邦保险的话,可以点开此文浏览一下:

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

《网上都说「友邦保险」不好?是真的吗?》baoxian.2239.com

二、友邦保险和中国平安的重疾险产品大揭秘!

学姐找到了两款重疾险产品,是在友邦保险和中国平安中挑的,为“友如意顺心版”以及“平安福满分2021”。

那么接下来,活不多说,跟着我来浏览一下图:

对产品对比图有了简要的认识后,让我们一起去深入探究一番吧。

1.投保条件

友如意顺心版和平安福满分2021投保年龄不得比55周岁大,说起现在市面上的重疾险,大部分已经将最高投保年龄设置为60周岁或65周岁了。

没让更多老年人参与到这两款产品的保障计划当中,由此可见,友如意顺心版和平安福满分2021根本不适合那些年纪太大的人群。

下面学姐就跟着大家一起就来聊一聊大家都很关心的缴费期限问题,这一款友如意顺心版和平安福满分2021最多能分30年缴保费,这对预算较低的小伙伴们来说可真的是太棒了。

这是因为30年缴费可以在将杠杆作用发挥到极致的同时,使投保人有着较小的缴费压力,让触发豁免条款的几率升高。

并且缴费的期限越是长,我们就越能有更多的利益。这是因为缴费一次性完成的话会让我们一下子减少很多可用资金,在此期间,我们就没有足够的资金来进行一些投资。

但是30年缴费对于部分人来说不是最佳的选择,想要清楚的认识到哪种缴费方式对自己最好吗?那就看下面的文章吧,你会马上明白的:

《缴费年限怎么选才不会亏?》baoxian.2239.com

《缴费年限怎么选才不会亏?》baoxian.2239.com

2.基础保障

友如意顺心版重疾险拥有全方位的基础保障,轻中重症都能兼备。但赔付力度并不给力是其它的缺陷。

即使它具备了可选的三种保障计划,但比较优秀的是赔付比例为计划C,计划A和计划B的赔付比例其实是不及格的。

但平安福满分2021也没有一个优秀的赔付力度,它的中症赔付比例仅仅是50%,和那些为中症提供60%赔付比例的重疾险对比,确实很不好。

而且轻症的赔付比例也有些不尽人意,现在市面上提供的轻症赔付的平均水平都是30%,然而平安福满分2021就20%的比例。

三、学姐建议

经过各方面我们知道了,中国平安和友邦保险相比较,后者的偿付能力数据水平要高于前者,但是倘如就拿产品来说的话,友如意顺心版和平安福满分2021都并不是学姐心中的首选。

毕竟市面上还有很多优秀的重疾险呢,大伙好不好奇都有哪些?别着急,请继续浏览下文就懂啦:

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

《十大值得买的热门重疾险大盘点!》baoxian.2239.com

以上就是我对 "友邦保险对比平安保险哪家的保险产品更有用"的图文回答,望采纳!