给你最合适的保险

日期:2022-02-18 分类:阳光人寿保险可靠吗

阳光保险公司初具规模,但该公司几年内就已经在保险业崭露头角,

重疾新规后,阳光保险更是陆续推出了不少大热产品,这使得阳光保险在同等公司中突显出来了。

不过有些朋友对于保险了解并不多,即使是被推荐阳光家的产品,也难免会有顾虑。

今天,学姐就给大家好好分析一下阳光保险公司的实力以及产品,可靠与否,我们看看分析就能知道了。

开始分析前,大家不妨先了解一下看保险公司的时候,有些什么样的标准来衡量保险公司的好坏:

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

《当我们在看保险公司的时候,究竟要看啥?》baoxian.2239.com

一、阳光人寿保险可靠吗?实力如何?

学姐首先要给大家阐明一下,我国的保险公司都在国家的监管下成立,都是靠谱的,无论是何时成立的保险公司,都会在银保监会的监管之下,当然,阳光人寿保险也不能脱离银保监会的监管。

虽说都在银保监会的监督和管理之下,但是也有可能不能保障完全赔付,还是有点担心,对它的实力产生怀疑,没有那么多的钱用在赔付上。

以上所诉的估计引起了大家的兴趣,那么学姐就给大家说道说道这个阳光人寿保险,看看它的实力是否足够强劲。

1. 经济实力揭秘

阳光人寿保险股份有限公司其实就是“阳光人寿保险”,注册资金183.4亿元,是在2007年的那一年成立的。

如果你仅仅认为阳光人寿保险只是一个买保险的,那你大错特错,不仅卖保险他还解决了28万人的就业问题,并且目前客户数量已经远超4.18亿,这些人均享受到了保险保障,累计承担社会风险1410万亿元,支付各类赔款超2020亿元。

公司成立5年便在中国500强企业里有了排名,集团目前拥有财产保险、人寿保险、信用保证保险、资产管理、医疗健康等多家专业子公司。

总归一句话,阳光人寿保险公司有的是雄厚的实力,它有很大的结构和规模,非常有钱!

2. 偿付能力揭秘

偿付能力简言之就是保险公司有没有准备充足的资金用来赔偿合同中的保额。

要是下面的三个条件满足了,才能判断偿付能力是合格的:

❶ 核心偿付能力充足率在50%以上;

❷ 综合偿付能力充足率在100%以上;

❸ 风险综合评级B级及以上。

通过研究阳光人寿保险公司2021年度信息披露报告,最新的综合风险评级被定位为A。

接下来查看的数据是阳光人寿保险公司最近一期的偿付能力。

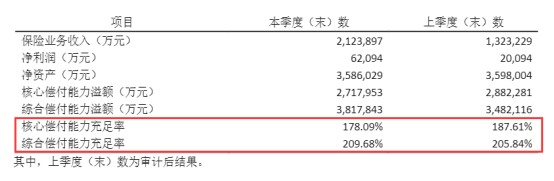

下图所示就是关于阳光人寿保险公司偿付能力在2021年第1季度中的表现:

上图的数据说明阳光人寿保险公司的偿付能力是远远达标的,是不用怕赔不起的。

我们跟前面两个点可以看出,这家阳光保险公司既有背景也是有实力的,不用猜想这家保险公司是非常出色的。我们作为一名消费者,买的是产品,我们所看的是产品的质量如何,

阳光保险公司的产品真的值得依靠吗?关于大家的这个问题,学姐暂时保留意见,接着分析!

二、阳光人寿保险的产品值得买吗?

这里呢学姐就举个例子吧,就以阳光保险公司的王牌产品——阳光关爱终身重疾险为例,小伙伴们不妨一起来看看它表现如何。

就不言其他的了,接下来看一看产品保障图:

从图可以看出阳光关爱终身重疾险的内容没有想象中的多。

现在也没有向大家弄玄虚的必要了,在此我有必要着重说明一下,这款产品有需要注意的一些地方。

1. 等待期较长

等待期又叫观察期,对保险公司来说,在这期间出险是不理赔的。

因此,若有人想要要快点得到保障,你的等待期就要变短,这当然是会愈来愈好。

其他市场上的重疾险大部分等待期只有90天。

而等待期漫长的阳光关爱终身重疾险居然有180天。多了其他优秀重疾险的两倍之久。

2. 缺少中症保障

到了现在,几乎所有的重疾险都有“重疾+中症+轻症”的保障。

被人们抱有很高期望的阳光关爱终身重疾险,居然最基本的对于中症的保障都没有。

我们能够快速的将中症病情控制住的话,重疾可能就不会得了。

这么实用的功能,阳光关爱终身重疾险却没有,可以说这个保障缺斤少两

3. 最高保额有限制

阳光关爱终身重疾险这款产品,保额是有一定限制的,

保额可达30w,针对于出生30天到三周左右的;

像是在北京、上海、广东、江苏、浙江,这些地省市居住的,最高可选保额是50万;

若被保人超过40岁,最高保额只能选30万。

投保前这些是一定要看清楚的,关于对投保人年龄及常住地的不同保额是有不同限制的,先清楚预保额是否在上限内。

关于阳光关爱终身重疾险这款产品我就分析到这里啦,如果想全面的了解这款产品,我们还可以参考下专家的意见哦:

《想知道「阳光关爱终身重疾险」值不值得买?看这一篇就够了!》baoxian.2239.com

《想知道「阳光关爱终身重疾险」值不值得买?看这一篇就够了!》baoxian.2239.com

三、学姐总结

整体来说,虽然阳光保险公司的实力和偿付能力都很给力,它们公司的王牌产品不是很优秀。

中症保障没有,同时最高额度也有有一定的限制,如果说大家追求高额度以及保障全面的那就不考虑它家了。

这就看出,保险公司的实力优秀,是不可能代表产品优秀的。

告诉大家在购买产品的时候,不要一味的追着保险公司背景去纠结,我们最需要关注的是产品是不是非常优秀。

现在要找到又好又便宜的产品真的很容易,大家不妨货比三家择优选择。

学姐这里整理出了十款高性价比产品,大家若是有想法可以看看:

《十大便宜好价的重疾险大盘点!》baoxian.2239.com

《十大便宜好价的重疾险大盘点!》baoxian.2239.com

以上就是我对 "阳光保险公司保险险不该买吗"的图文回答,望采纳!