给你最合适的保险

日期:2022-04-08 分类:中国人寿和新华保险的年金险哪个好

几乎无人不知无人不晓中国人寿,即使新华保险没有中国人寿更为人们所熟知,但是目前保险行业的第二梯队中就有新华保险!

这是两家实力非常强劲的保险公司,那么他们推出的年金险怎么样呢?收益高吗?值得配置吗?欲知详情请听学姐来解析!

有一款险种叫年金险具有理财功能,当中隐秘了诸多阴谋,这份拆解阴谋指南放这儿了,大家不妨看看:

《学会这招,远离年金险99%的坑》baoxian.2239.com

《学会这招,远离年金险99%的坑》baoxian.2239.com

一、中国人寿VS新华保险,哪家实力更胜一筹?

1、公司实力对比

中国人寿,公司前身是成立于1949年的原中国人民保险公司,总部设立在北京,世界500强企业、中国品牌500强,属国家副部级单位。

2020年,集团合并营业收入近1万亿元,合并保费收入超7500亿元,合并总资产突破5万亿元,合并管理第三方资产1.8万亿元,持续保持历史高位。

2020年,中国人寿集团位列《财富》世界500强第45位,世界品牌实验室“世界品牌500强”排行榜中第127位,品牌价值高达4158.61亿元。

新华保险公司成立于1996年9月,总部位于北京市。

2020年上半年,新华保险公司实现总保费968.79亿元,总资产达9393.51亿元,连续多年入围《财富》中国和《福布斯》双料世界500强。

新华保险公司建立了覆盖全国的销售网络,共设立1767家分支机构,拥有36504名内勤员工及50.7万名营销员,为3226.2万名个人客户及8.6万名机构客户提供全面的寿险产品和服务。

不亏是排名在第一和第二梯队的保险公司,资金实力都是很强的!

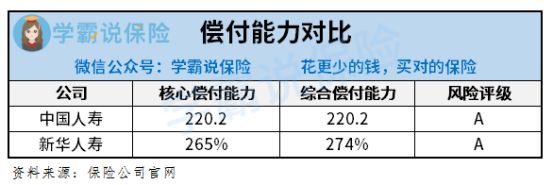

2、偿付能力对比

偿付能力,一般就是指判断一家保险公司是否具有赔付保险金能力的标准。

偿付能力根据银保监会的要求,是每个季度必须公开披露的信息,还指定了一套严格的判断标准:

①核心偿付能力充足率在50%以上;②综合偿付能力充足率在100%以上;③风险综合评级B级及以上。

一旦同时满足上述三个条件,那我们说偿付能力就算是达标了。

我们一起去分析一下中国人寿和新华保险的偿付能力信息:

不出乎我们意料,这两家保险公司的偿付能力也是非常不错的,达标已经不能满足他们了,已经远远的超过了规定的标准了!

相信大家对这两家保险公司的情况也有了最基本的了解,换句话说买年金险是挑中国人寿还是新华保险呢?

重头戏马上开始,感兴趣的朋友接着往下看吧!

二、中国人寿VS新华保险,谁家的年金险更好?

学姐把两家保险公司的2021开门红产品选取出来,放在一起做一次对比,为大家进行一次测评,先开看看产品对比图:

1、投保规则方面

在投保年龄和交费期限方面两款年金险区别不大,只要没有超过70岁,都可以投保,比较适合年老人群,投保门槛较低。

趸交和年交是它们同样选择设置的两种交费期限,趸交,顾名思义,就是一回把钱交完,这种交费方式呢,相比与年交而言会更加适合那些收入比较激进的人群选择。

其实,仍然有很多不同存在于趸交、年交这两种交费方式之间,有兴趣的朋友可以点击打开此篇文章:

《趸交是什么意思?和年交比哪个好?》baoxian.2239.com

《趸交是什么意思?和年交比哪个好?》baoxian.2239.com

保障期限对我们来说是比较重要的选项,但鑫耀前程只保障15年,这样的设定就太简单了,然而惠金生的灵活性更高些,因为它可以选择保障10或15年。

2、身故保障方面

鑫耀前程为给付已交保费,对与惠金生来说则是为了已交保费和现金价值之间取较大的一方。

给付已交保费、现价、保额三者取大是如今年金险在身故保障上做的比较出色的,这样的设定会更加的活泛,不管基于什么前提,打个比方说被保人出现身故的情况,保险公祠将会立即发挥作用,给其家人按照合同支付赔付金,对家庭来说是一项更加好的保障。

那么关于这一保障的条款,鑫耀前程和惠金生做的都不够好,还需要加强。

3、万能账户方面

万能账户,简单的说就是给被保人提供了额外的获利渠道,倘若不想把年金领取出来,不妨就把这些钱存入万能账户中,让它继续复利进行增值!

通过保险图的相关数据表明,鑫耀前程和惠金生都是能够附带相关的万能账户,这个规定肯定是利于被保人的。

但是,现在非常多的万能账户的保底利率都有3%,2.5%居然是鑫耀前程和惠金生的万能账户保底利率,真叫人惊讶!

要是你想多了解一些万能险的内容,这篇科普文章可别错过,不妨补充阅读看看:

《用万能险理财,收益稳定又安全?一文起底万能险!》baoxian.2239.com

《用万能险理财,收益稳定又安全?一文起底万能险!》baoxian.2239.com

4、收益方面

有一款险种叫年金险具有理财功能,大家肯定更关注收益如何,要想知道这两款年金的收益,学姐给大家测算一下!

以30岁人群为例,保障期限选择15年,一起来看看哪款年金险收益更优:

要想知道收益,可以看收益测算图,鑫耀前程和惠金生的收益也不是很可以。

毕竟市面上拥有高收益年金险产品很多保险公司都有售卖,内部回报率能达到3.5%!

显然,这款产品并不适合看重收益的朋友。

三、学姐总结

总结一下,这两家保险公司,无论是中国人寿还是新华保险,推出的产品彰显的实力和偿付都是数一数二的,但是拖后腿的就是推出的年金险了。

要是近期你想购买年金险,快来看看年金险榜单,其中内容有不少高收益年金险产品:

《想买高收益年金险?这10款别再错过了!》baoxian.2239.com

《想买高收益年金险?这10款别再错过了!》baoxian.2239.com

以上就是我对 "年金保险新华保险和中国人寿对比靠谱吗"的图文回答,望采纳!