帮你花更少的钱,买对的保险

阅读:895次 日期:2021-01-03 分类:保险文章

对保险有所了解的朋友应该都知道,重疾险是人身保险里面非常重要的一个险种。因为重疾险主要保障的是一些重大疾病。对于家庭的经济保障是非常实际的。

但是关于买重疾险,“保终身还是保定期”似乎是大部分人都要经历的选择难题。那定期和终身到底有什么区别?又该如何抉择?

我们先仔细看看这篇文章:

重疾险应该选择保定期还是保终身?baoxian.2239.com

重疾险应该选择保定期还是保终身?baoxian.2239.com

・重疾险选终身还是定期?

・买重疾险要注意其他哪些方面

・值得买的重疾险推荐

重疾险的保障期限一般分为定期和终身两大类。其中,定期指的就是一年期、保10年、20年、30年这样的重疾险;而终身重疾险,顾名思义就是保一辈子,活多久保多久。

对于保障重大疾病风险的保障而言,定期重疾险的保障期限太短了。我们都知道年龄太大再次购买保费很高,甚至会出现保费倒挂的情况,保费比保额都高。

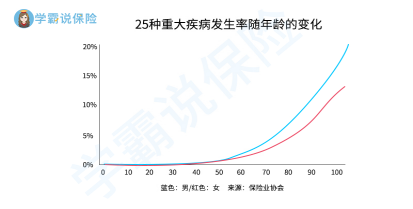

而且随着年龄的增长,身体患病的概率越来越高,一旦身体出现异常,也很难再次投保。有图有证据:

从上图我们可以看出:70岁后正是发病率最高的时段,而大多数定期重疾只保到70岁,在最该保障的年龄却让自己处于“裸奔”状态,这是非常危险的。

从保障全面的角度,建议大家选择终身型重疾险。

二、买重疾险要注意其他哪些方面重疾险除了在保障期限方面建议选择终身以外,还需要注意以下事项:

1、保额:据统计,治疗重大疾病至少需要30万,另外还需要覆盖掉患病期间收入的损失以及家庭的基本开销等等,所以重疾险的保额至少在50万以上。

只有保额充足才能涵盖全部的费用,起到实质性的作用,减少后顾之忧。

2、重疾险种类:主要分为消费型重疾险、储蓄型重疾险、返还型重疾险。建议大家优先选择储蓄型重疾险,原因如下:

1、“身故赔保额”的产品,最终保额都是自己的,花的钱不会白白浪费。

2、重疾的赔付形式有三种:确诊即赔,特定条件赔付,特定阶段后赔付;后面的两种情况,若未达到要求的理赔条件就身故了,那么消费型的保险就无法获得保额赔付。

对于三者的区别,这里我就不多说了,大家可以看这篇文章:

消费型、储蓄型、返还型保险有什么区别?买哪种最划算?baoxian.2239.com

消费型、储蓄型、返还型保险有什么区别?买哪种最划算?baoxian.2239.com

3、等待期:如果在等待期内发生了重疾,保险公司不会承担相应的责任,我们得不到任何保障。因此等待期时间越短越好,这样就能更快的获得保障。

目前市面上好的重疾险产品等待期一般是90天。

另外,等待期越宽松越好,即确诊了轻/中/重症,即终止该项保障,其他保障仍然有效。

在这里给大家整理了一些高性价比的重疾险产品,感兴趣的可以了解了解:

十大值得买的热门重疾险大盘点!baoxian.2239.com

十大值得买的热门重疾险大盘点!baoxian.2239.com

说了这么多选择重疾险的方面,下面来点实际的,给大家挑选了几款目前热门且值得买的重疾险产品!

话不所说,先上产品图:

从上图来看,这三款重疾险产品重症、中症、轻症都涵盖了,保障还是比较全面的,而且三者的保费都相差不大。

但是对比后发现,康惠保2.0拥有前症保障这一杀手锏。前症是重疾初发的阶段,比轻症的症状更轻。

如果在前症阶段治疗能够有效的降低患重疾的风险,不仅如此,它的理赔门槛也很低,只要符合条款规定的要求即可获得赔付,而且一旦出险可赔付15%的基本保额。

追求前症保障,康惠保2.0是一个不错的选择。

对于前症了解还不清楚的可以阅读这篇文章:

见了【康惠保2.0】的人都说心动,“人无我有”的前症保障,是个啥?baoxian.2239.com

见了【康惠保2.0】的人都说心动,“人无我有”的前症保障,是个啥?baoxian.2239.com

如果看重心脑血管疾病的可以选达尔文3号:达尔文3号心脑血管二次赔付达到了150%,这也是目前市面上最优的情况,要知道心脑血管疾病不仅发病率高,复发率也很高,赔付的几率是很大的。

如果是在意这方面或日常重烟酒、有肥胖危机的,选择达尔文3号是不会错的。

但要注意的是,达尔文3号和超级玛丽3号MAX有保至70岁和终身两个版本,但是保到70的已经下架,目前只有终身的。

其实重疾保终身是很有必要的,随着年龄的增长,重疾的发病率是只会越来越高。

而且患重疾概率最大的时期还是在70岁之后,如果买保至70岁的,70岁后患病就没有任何保障了,所有保障到70岁一般是不够用的。

追求高保额的建议首选超级玛丽3号MAX:在60岁之前首次确诊重疾,可以赔付高达180%,在符合条件的情况下相当于买了50万保额可以赔付90万;

另外60岁前首次轻症和中症可赔付55%和75%的基本保额,要知道目前市面上轻中症额外赔付还是比较新颖少见的。

轻中症赔付的金额越多,可享受更好的治疗条件,以免恶化成重疾。

像这样高性价比、值得购买的产品还有很多,这里给大家整理出来了:

推荐给44岁左右的你,十大便宜好价的重疾险大盘点!baoxian.2239.com

推荐给44岁左右的你,十大便宜好价的重疾险大盘点!baoxian.2239.com

总之,我们在购买重疾险时,应该从自身情况、注意事项以及所承担的责任等方面来挑选合适自己的产品,这样才能保障得更加全面,也能更好的解决个人以及家庭问题。

想要买一份好保险,光看这篇文章可不够!如果你依旧拿捏不准自己的情况,对保险配置疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有各类保险知识,最新的保险产品介绍,帮助你买保险不被坑!