给你最合适的保险

日期:2021-06-13 分类:社保养老和商保养老区别

“缴了15年的养老金,到底能领回多少?”

“我的养老金没有上足15年,可是马上就要退休了,要怎么处理这个问题呢?”

“我拿交养老的钱去投资行不行?”

......

之前有一个朋友跟学姐诉苦,说自己的工作时间还比较短,得到的工资不多,还要拿那么多钱缴纳五险一金,觉得亏损太多了。

“医保跟公积金我懂得有什么用,然则养老保险能发挥什么作用呢?我连现在的自己都养不起,还考虑什么养老?

支付宝上的全民保听说也可以领养老金,而且还是‘最低可以投一元,永久有效’的那种形式,我要不把交养老险的钱拿去买这个吧?”

朋友结束抱怨之后,学姐的心情就产生了下面的变化:

养老险有什么好处?可以用什么方法来交养老金?我们能从养老金那获得多少收益?养老险实用性强吗?交养老金好还是买商业养老险好

跟着学姐往下看,学姐已经为你梳理了养老险的若干知识,关于养老金的大部分问题这篇文章都有答案。

“养老金能用在哪里,不都是用在养老上了吗?”

学姐感觉,这句话有一部分是对的。要想领悟到养老金有什么实质的效用,我们就得搞清楚我国的养老体系是怎么运作的。。

中国的养老制度,相当于是现收现付制:一边从年轻人那里收钱,一边给已经退休的老年人发钱。

这么做的优点在于::能够阻止过去三十年中国经济高速发展带来的通货膨胀。

养老金的发放,会和上一年度当地月平均工资的数额相挂钩。,而社会月平均工资和社会经济增长的数值最贴近。

出于最近几年中国有10%的平均每年工资增长速度,因此带动了养老金的收益也跟着10%的增速上升。

简单分析一下就是:你所买的养老金比起市面上的养老金更好,收益率居然能达10%,并且0风险。

市面上,除了炒房以外,只有这一款是没有任何风险的前提下就能达到这种收益的理财产品。

无论是社会养老保险还是商业养老保险,它们是为养老服务的,但观其本质,每隔一段时间的投资可以换回多年后更多的收益

这其实就相当于一种理财了,都能获得收益。

在学姐看来,社会养老险的功能远远大于其他理财产品,不单是国家强制购买的,而且回报多而风险为0,不但为你省去了自己理财的风险,还为你省去了跟通货膨胀单打独斗。

{回到最初的问题,社保养老和商保养老区别-12}现在就让学姐来给你说道说道:

我们这些普通的老百姓,它的意义在于,性价比最高的理财产品就是养老保险。

为了更好地养老,有人会选择投资这种方式,我们先假设能够存下钱,我们存的钱会在通货膨胀的效力下变得一文不值。

对于有钱人家来讲,养老保险依然是很有效力的保障,有养老保险的话,通货膨胀带来的购买力下降的问题就解决了,保证自己现有的财产不受到影响的同时,才有机会去做更多自己想做的投资理财。

根据我国《社会保险法》规定,要缴纳职工养老的有这三类人:

其中前两者强制缴纳,后者如果有当地户口可选择缴纳居民养老。

另外,可以缴纳居民养老的也有三个范围限制:

需要注意的是在校大学生由于没有独立的经济能力,所以国家规定不能参保。

个人养老金缴费=工资基数×缴费比率

① 不同地区规定的缴费比率都不太相同,但个人缴费比率一般是个人工资基数的8%,公司缴费比率是个人工资基数的20%。

② 当地工资基数最低不得低于当地平均工资的60%,最高不得高于当地平均工资的300%。个人工资基数若低于最低基数则按最低基数缴纳,若高于最高基数则按最高基数缴纳。

③个人工资基数取决于我们个人上一年度平均工资。

也就是说,假设当地平均工资为5000,那么:

最低工资基数为5000 × 60% = 3000元

最高工资基数为5000 × 300% = 15000元

养老金最少要缴3000 × 8% = 240元

养老金最多只能缴15000 × 8% = 1200元

当地居民当年要交的养老金最少240元,最多1200元,不会超过这个区间。

另外,个人缴纳的8%进入[个人账户]累计为个人账户余额,公司缴纳的20%进入国家养老统筹基金。

个人账户余额就像前面说的,按照8%的年利息给我们计算,而公司缴纳的部分则直接通过统筹账户支付给了领取养老金的老人们。

居民交养老金,在没有工资基数的情况下,是可以分档次交的。对于缴纳的金额地区不同,即使是同样的档次也不一样。

以广州为例,城镇居民养老保险采用灵活的缴费方式,参保人每月缴纳的基本养老保险的金额分为七档。

第一档为10元,第七档130元以上,最高不超过300元。

参保人可以根据自己的需求选择不同档次。缴费年限和缴费金额的变化直接影响到了养老金的领取待遇。

同时,国家与地方财政还会根据居民的缴费档次,从低到高、从少到多给予补贴。

如广州参保人员按规定缴纳养老保险费后,政府对其进行缴费补贴,其补贴标准分别为:一档15元、二档35元、三档50元、四档60元、五档70元、六档75元、七档80元。

与职工养老类似的是,居民养老也分为两个账户:个人账户与基础账户。

居民交的部分以及政府补贴的部分会进入个人账户。而基础账户则是国家财政每年往里补贴几千亿元。

另外,对于法定退休年龄的规定,不同工种有一定出入,一般是男性60周岁、女干部55周岁、女工人50周岁,特殊工种的退休年龄会更早一点。

所以,在正式实施时,距离60岁不到15年的城乡居民,要缴到60岁,并且在60岁时把剩余年份一次性补缴,补缴的部分也能享受政府补贴。

在正式实施时,距离60岁超过15年的城乡居民,则至少要在60岁以前缴满15年,如果中间有断缴导致60岁时还没缴满,可以补缴到15年,但是补缴的部分不享受政府补贴。

来咯,你们最盼望的一步了。我们都交了很多年的钱,也是笔不小的开销,那么以后的养老金究竟能有多大的用途呢?

还是分职工养老跟居民养老两种来计算。

每月领取的养老金:个人账户养老金+基础养老金

其中

个人账户养老金=个人账户余额÷计发月数

基础养老金=(社会平均工资+本人指数化工资)÷2×缴费年限×1%

......

计发月数=(人口平均寿命-退休年龄)×12

社会平均工资=退休时上年度在职员工月平均工资

本人指数化工资=[个人历年每月缴费工资]与[相应年份全市上年度在岗职工月平均工资]比值的均值。

......

公式很复杂,听学姐一一解释:

前面有说到,职工养老分为两个账户。

个人账户中的余额,就是我们那么多年来缴纳的所有钱加上银行利息的累计数(利息为8%)。

个人养老金就是个人账户余额除以计发月数(一般60岁退休的话计发月数为139)。

基础养老金这部分,从国家养老统筹基金获得。

其中,本人指数化工资反映的是我们这些年的工资与当地平均工资的相关指数,直观讲就是:

如果这些年的工资数长期低于当地平均工资,那么本人指数化工资就会低于社会平均工资;反之,则高于社会平均工资。>

为了方便理解,现在我们假设A和B在同一个城市上班,他们的月平均工资都为6000,当地社会平均工资也一直是6000.

个人缴纳养老金比例为8%,都工作到60岁退休(计发月数为139),但小A交了15年养老险,小B交了25年。

在不考虑通货膨胀且默认A和B从来没涨过工资的情况下,计算得出:

A退休后每月能领1521.6元

B退休后每月能领2536元

A能领到的退休金只有B的60%,如果算上通货膨胀跟工资涨幅,这个差距只会更大。

我们来看他们领取养老金总额的对比:

可以看到,不管是A还是B,在退休后四年里都可以收回本金,但是由于B多交了10年养老保险,到了80岁的时候,B会比A每年多领接近70%。

前面有说到,居民养老金主要来自个人账户和基础账户。

基础账户由全国统一规定,每年都会有十几块的涨幅,到2019年,已经涨到了每个月100。

个人账户则跟职工养老一样,60岁退休时,我们每个月拿到的养老金=个人账户余额÷计发月数。

由此可见

不管是职工养老还是居民养老,永远都是缴费基数越高,缴费时间越长,退休后领到的养老金就越多,交15年养老金的人会比交25年养老金的人退休后少拿几十上百万退休金。

刚才所讲的内容就是为了告诉我们,,为了降低通货膨胀的影响,养老金作用可不小,,它可能是我们所能购买到的0风险下收益最高的“理财产品”。

社保的缴纳是国家强制性的,不能不交。

可你们丢掉问题去看实质的话,很多小伙伴思考养老险值不值得交,理由不外乎是以下3个方面:

三个原因逐一分析:

玩法:投保金额一元起,那么男性从60周岁开始,女性从55岁开始,每年领钱,领到终身。投保年龄为男性0~59周岁,女性0~54周岁。

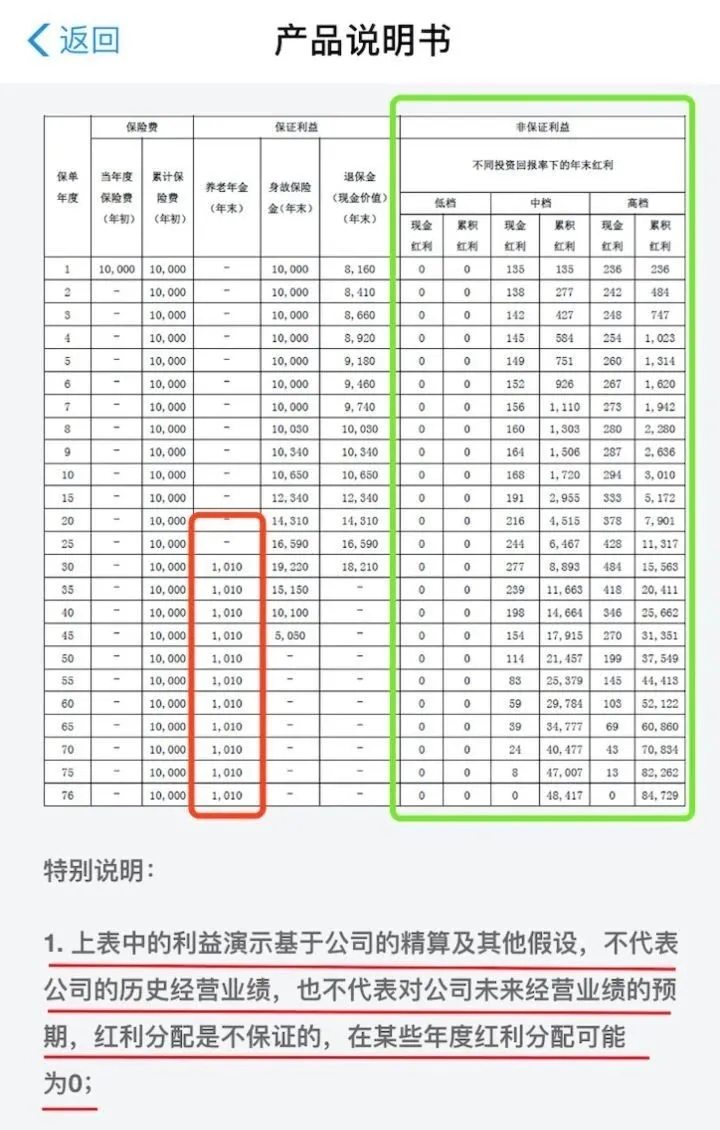

能从中获益多少呢?我们可以忽略页面所自带的演示计算,直接去看预估利益测算演示表。:

保低与分红收益总的来说就是全民保分得的利益。

保底收益是红线框出来的部分,每年领取1010元,每个月就是84块多,这个钱是100%能装口袋里的。

绿线框前面出来的部分为分红收益,在购买后的第二个月开始领取。不领出来的话,就会给你利滚利,跟滚雪球一样,越滚越多。

不一样的是,分红取决于市场,收益会有所波动,万一市场不好分的少或者分不到都是很正常的事情。

我们再来算算年化收益率,假设A一次性交了10万元,分红收益一分不领,一直利滚利到80岁,按照最理想的情况,每年都能拿到高档分红,那么算得年化收益率为3.96%,不到4%。

这还是理想情况,实际上分红收益最常出现的应该就是中档,而如果是中档的话,那么年化收益率就跟余额宝差不多了。

因此,在学姐看来,如果想要用商业养老险代替社保养老险,唯一可行的办法就是一次性购买几十上百万,用基数来弥补利率的不足。

这对于作为普通老百姓的我们那自然是可望而不可及的。

万一白交了养老金而领不到钱,那不是亏大了。

然而,不用有这样的担心。

我国《社会保险法》的规定:“基本养老保险基金出现支付不足时,政府给予补贴。”

也就是说,社保体系就算真的入不敷出了,也有国家信用在下面兜着。

而国家信用,被认为高于其他一切组织、个人的信用。

如果因为害怕社保体系崩溃而选择购买理财产品,那就等于相信银行、企业信用高于国家信用了。

如果国家都发不出养老金,银行和企业更不可能给你发钱养老。

事实上,自从19世纪末人类建立现代养老金制度以来,除非国家动乱,世界范围内还没有任何国家因为老龄化问题或者养老金缺口停发养老金。

就算是三十年前经济突然停滞、房产一夜崩塌的日本,也没有停发养老金或者大幅缩减养老金。

所以只要国家富强安康,就永远不用担心自己领不到养老金。

A:最好是能交多久就交多久,15年只是门槛。

Q:养老金断缴有什么影响?

A:影响不大,只要及时补缴上就行,但还是尽量不要断缴,断缴会导致每月少领几十块。

Q:曾经在多地工作过,养老金最后在哪领取?

A:遵循“户籍地优先,从长从后原则”。

比如你在上海缴满10年,并且在上海退休就可以在上海领;比如你在上海缴满10年,在北京没缴满10年就退休了,还是回上海领;比如你在任何一个地方都没缴满10年,那你回户籍地领;比如你在任何一个地方都没缴费10年,而且没缴满15年就退休了,那你在补缴满15年的那个城市领。

想要充分了解社保知识,光看这篇文章可不够!如果你依旧对社保知识存在疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有全网最全的社保类知识,帮助你充分利用社保福利,省一大笔钱!

以上就是我对 "社保养老和商保养老的利弊"的图文回答,望采纳!