给你最合适的保险

日期:2022-03-12 分类:有高血压能正常投保复星联合阿童沐1号吗

保险公司的目的毕竟是营利,所以照单全收全部都承保是不现实的。

对于任何一家保险公司,任何一款健康险产品来说,都必须要进行健康告知。

《保险公司的健康告知,是在刁难我们吗?》baoxian.2239.com

《保险公司的健康告知,是在刁难我们吗?》baoxian.2239.com

如果保险公司和产品都不一样,健康告知的松紧程度也是不同的。

比如说不得不提的阿童沐1号重疾险,它的保障内容很优秀,不过在对客户做健康告知时,阿童沐1号重疾险会比较严,这就增加了高血压人群的投保难度。

接下来学姐会进行深入的分析。

一、高血压能投阿童沐1号吗?

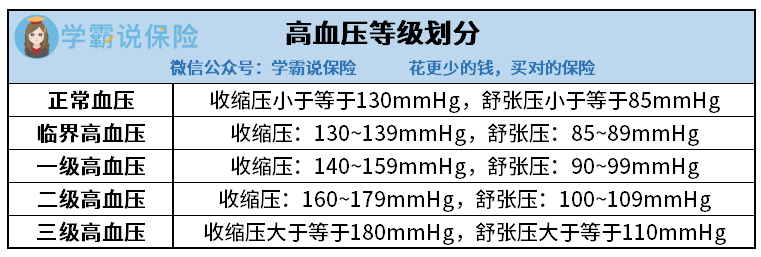

当收缩压和舒张压的高低不一样时,血压存在以下5种情况。

高血压一级为轻度高血压,对患有一级高血压的患者而言,市面上还是有很多重疾险产品可以选择的,依然可以成功投保;

高血压二级为中度高血压,走人工核保是绝大部分重疾险对二级高血压患者采取的措施,即患者会得到一个加费承保的机会。

当患有三级高血压的情况下,重疾险是不会承保的,毫不夸张地说,任何一款重疾险产品都会拒保。

有关阿童沐1号重疾险的健康告知,“高血压”成为首种在“心脑血管类疾病告知”中的疾病。

如果自己的血压值已经超过了正常血压值,那就证明是高血压,被保险人在健康告知中就得选择“是”了。

但是,这不代表一旦血压高于正常值就会被保险公司拒保。

当被保人的身体有过健康告知中的的情况以后,那么就会进行智能核保,被保险人的疾病状况在这个环节会有进一步的划分。

阿童沐1号健康告知节选

譬如此款阿童沐1号重疾险的智能核保,对“高血压”的限制是“收缩压大于等于140mmHg或舒张压大于等于90mmHg”。

在没有抗压药干扰的情况下,在不同时间,3次测量的平均值达到以上标准。

换句话说,即使是“临界高血压”也可以购买阿童沐1号,一级高血压及以上的被保人不能购买这个保险。

阿童沐1号智能核保节选

认真听讲的小伙伴很容易看到,我前面讲的是“可能拒保”。

就是这样,在智能核保上阿童沐1号给高血压一级及以上患者的答复是“人工核保”。

不过,学姐在这里要提醒一下大家,患有高血压的朋友,虽然通过“人工核保”还是有机会投保阿童沐1号的,争取可以获得购买的机会。

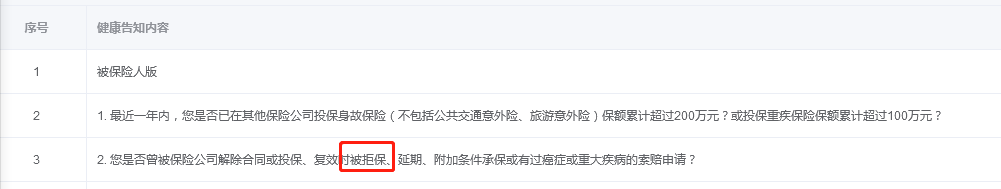

但也面临着损失,该款阿童沐1号的人工核保是有记录的,倘如人工核保没成功通过,那么“被保险公司拒保”的这个事情将不能消掉。

相当于说被保险人,他日想购入健康险就没那么简单了,因为“有没有过被保险公司拒保的经历”是健康告知时一定得向保险公司说明的问题

总的来讲要是患有高血压投保此款阿童沐1号,可能投保成功,只是拒保的几率相对较大。

学姐的想法是这样的,有高血压的朋友还是放弃投保阿童沐1号,还是去入手其他健康告知在高血压这方面较为宽松的重疾险吧,这样才能放心购买。

至于说健康告知,想深入探究的小朋友,可以参考一下这篇文章:

《投保时,健康告知有什么小技巧?》baoxian.2239.com

《投保时,健康告知有什么小技巧?》baoxian.2239.com

紧接着学姐给大家带来的是一款在保障内容上做得十分出色,对高血压患者来说还很友善的重疾险产品。

二、适合高血压患者投保的重疾险产品

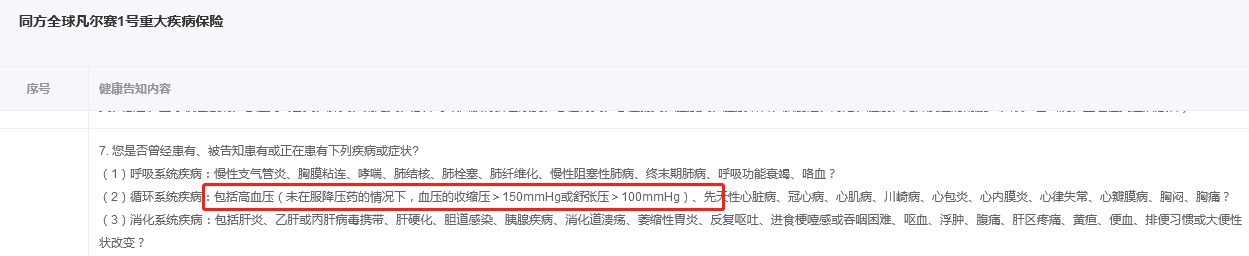

在所有健康告知做的比较宽松的重疾险里,学姐最开始要引荐给各位的就是同方全球人寿的凡尔赛1号重疾险。

凡尔赛1号重疾险对血压要求有“在未服降压药的情况下,血压的收缩压>150mmHg或舒张压>100mmHg”

综上所述,对于部分一级高血压患者来说,建议选择凡尔赛1号来投保试试。

尤其是,是和阿童沐1号不一样的,投保凡尔赛1号之后,可以用人工核保的程序进行,即使到最后被拒绝了,不会留下任何的记录,不会给被保险人带来负面影响。

凡尔赛1号健康告知节选

还有就是凡尔赛1号的保障内容不比阿童沐1号的少,推荐大家购买试一试。如果不相信,可以看产品的保障图:

凡尔赛1号

上图可以看出,与其他同类产品相比,凡尔赛1号重疾险的保障已经算是非常不错的了,学姐简单和大家说说:

1、重疾额外赔比例高,保障期限长。

凡尔赛1号合同有写明,被保险人若首次确诊重疾时,尚未年满60周岁,那么保险公司将会按照合同另外再赔付80%的基本保额,这代表着什么?代表着60岁前首次确诊重疾,共赔付180%基本保额。

而大多数重疾险只额外赔付50%左右的基本保额,而且大多数都只能保至被保险人60周岁,而凡尔赛1号重疾险的重疾额外赔保障还延长至被保险人65周岁。

如果被保险人在60~65岁期间确诊重疾了的话咋弄?这一款凡尔赛1号还将接着涵括额外偿付30%基本保额的保额。

2、轻中症保障也有额外赔。

凡尔赛不会对首次患上轻中症的被保险人置之不理,相反保险公司也会提供额外赔付15%基本保额的保障。

这给轻中症保障增加筹码的规定,无疑能给予被保险人“有病早治疗、早期好治疗”的底气。

此外,凡尔赛1号重疾险保障的病种覆盖高发的轻、中症覆盖全面,身故保障险就比其灵活多了,总的说优点不少,这里学姐就不详细说明了哈,对这款产品还不了解的友友们可以看看下面的详细测评文:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》baoxian.2239.com

对凡尔赛1号没有触动,有计划购买健康告知宽松产品的,这份榜单可以进行参考:

《最新!十大【健康告知宽松】的重疾险大盘点!》baoxian.2239.com

《最新!十大【健康告知宽松】的重疾险大盘点!》baoxian.2239.com

以上就是我对 "高血压病人复星阿童沐1号怎么投保"的图文回答,望采纳!